「クレジットカードって便利らしいけどよくわからない」

「クレジットカードの基礎知識を知りたい」

9割以上の人が持っていると言われているクレジットカードですが、非常に便利な反面よくわからないまま使用するとさまざまなリスクがあります。

そこで、この記事ではクレジットカードについて以下を取り上げてわかりやすく説明します。

- クレジットカードの仕組みと種類

- クレジットカードのメリットデメリット

クレジットカードの発行を迷っている人はもちろん、すでにクレジットカードを持っている人も必見の情報です。

ぜひ最後までご一読ください。

\かっこ株式会社独自!EC関連550社へのアンケート結果大公開/ 無料資料ダウンロードはこちら

無料資料ダウンロードはこちら

クレジットカードとは

まずはじめに、クレジットカードとはその名の通り、クレジット=信用力を担保に後払いができる決済方法のことです。

つまり、クレジットカードを使うことで手元にお金がなくても買い物をすることができます。

ここでは、その仕組みと種類について詳しく解説します。

- クレジットカードの仕組み

- クレジットカードの種類

それでは詳しくみていきましょう。

クレジットカードの仕組み

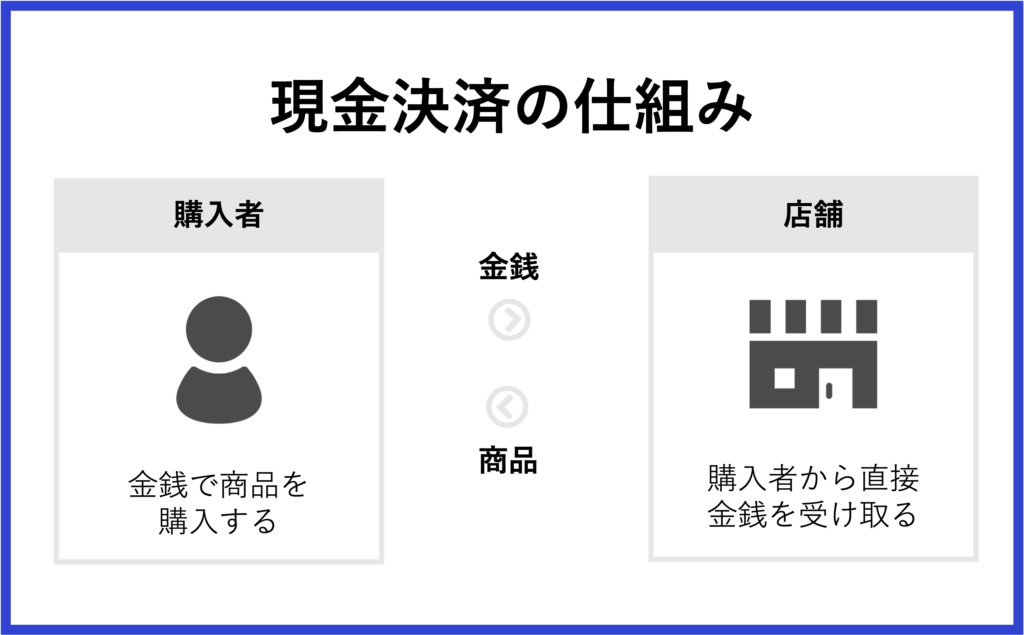

現金での買い物では図のように、「購入者」と「店舗」が直接やり取りを行います。

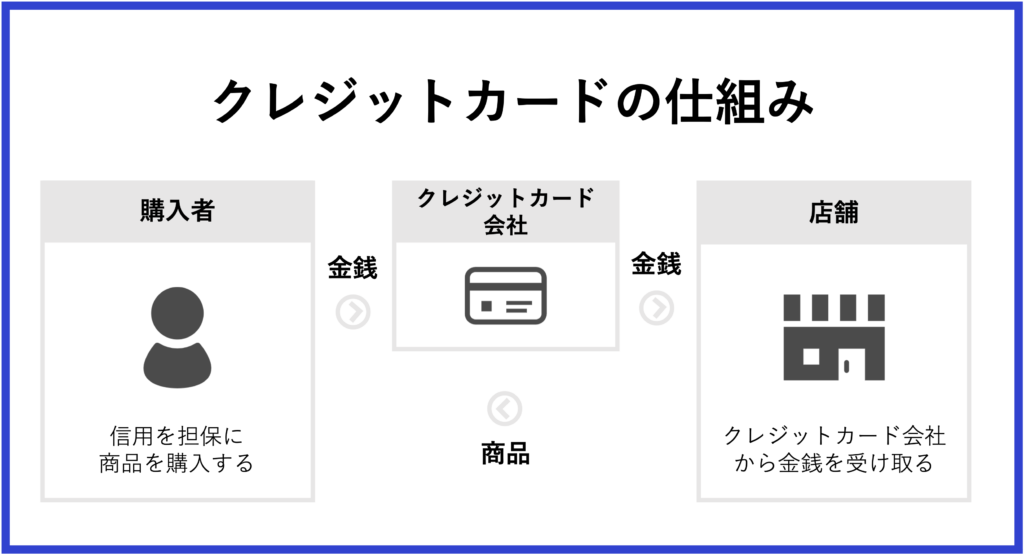

一方で、クレジットカードを使用すると、その間に「クレジットカード会社」が入り三者間での取引になります。

つまり、クレジットカードは購入者の「支払い」を代行していると言えます。

ここからは、以下のそれぞれの立場からクレジットカードの仕組みについて説明します。

- 購入者

- クレジットカード会社

- 店舗

それでは詳しくみていきましょう。

購入者

購入者は、クレジットカードを用いて買い物をする場合、自身の信用力を担保に後払いで商品を購入します。

直接店舗に金銭を支払っているのではなく、後日クレジットカード会社に利用した金額を支払います。

クレジットカードを利用することでポイントや特典を受けられるといったメリットがあります。

クレジットカード会社

クレジットカード会社は、購入者と店舗の間に立つことで、店舗で使用された金額から一定の手数料を得ます。

また、購入者が分割支払いやリボ払いを選択した場合は、そこで発生した金利がクレジットカード会社に支払われます。

店舗

店舗は、購入者が使用した金額から手数料が引かれた金額を受け取ります。

クレジットカードを導入することによる集客効果や、会計業務の効率化などのメリットがあります。

ここまでクレジットカードの仕組みについて解説しました。

ここからはクレジットカードの種類について詳しくみていきましょう。

クレジットカードの種類

ひとことでクレジットカードといっても、さまざまな種類があります。

その中でも「国際ブランド」「カード発行会社」「グレード」といった分類をすることができます。

それぞれについて詳しくみていきましょう。

国際ブランド

クレジットカードにおける国際ブランドとは、世界中で使用することができる決済システムのことです。

つまり、その国際ブランドのカードを持っていれば、世界中どこであってもそのブランドに加盟している店舗でクレジットカードを使用することができます。

国際ブランドには、5大国際ブランドと呼ばれる大きな規模のネットワークがあります。

- VISA

- MasterCard

- JCB

- American Express

- Diners Club

それぞれのブランドに、加盟店の多さやステータス性などの特徴があります。

カード発行会社

クレジットカードにおけるカード発行会社とは、クレジットカードを実際に発行する会社のことを指します。

つまり、国際ブランドという枠組みの中で、それぞれのカード発行会社がクレジットカードを発行しています。

日本において、カード発行会社は以下のように分類することができます。

- 銀行系

- 流通系

- 交通系

それぞれのカード発行会社はカードの発行を促すために、ポイント還元率を高く設定したり優遇制度を設けるなど特色があります。

グレード

クレジットカードにおけるグレードとは、カードの社会的地位のことを指します。

一般カードからゴールドカード、プラチナカード、ブラックカードが存在し、一般的には後者になるにつれて社会的地位が高まると言われています。

グレードが高いカードはステータス性が高いだけでなく、各種特典や利用枠の多さなど多くのメリットがあります。

一方でグレードが高いカードは年会費が高くなるなど、その分支払い能力も必要になります。

クレジットカードの7つのメリット

クレジットカード会社が購入者と店舗の仲立ちをすることにより、金銭のやり取りがスムーズになります。

そのほかにも消費者がクレジットカードを持つメリットは数多くあります。

ここではその中でも以下の7つのポイントに絞って解説します。

- オンライン決済ができる

- ポイントがつく

- 現金を持ち運ばなくて良い

- 支払いが簡単になる

- 保険が自動付帯している場合がある

- 会員優待制度がある場合がある

- 利用明細を確認できる

それでは詳しくみていきましょう。

オンライン決済ができる

まず1つ目のクレジットカードのメリットはオンライン決済ができることです。

つまり、クレジットカードを持つことでECサイトをはじめとした、さまざまなオンラインのサービスに簡単にアクセスすることができます。

小売業のEC化率は年々大きく成長しており、今後クレジットカードは必須になると考えられます。

ポイントがつく

2つ目のクレジットカードを持つメリットは利用金額に応じてポイントがつくことです。

クレジットカードの発行会社は、クレジットカードを発行してもらうためにカード利用者にポイントといった形で還元を行います。

普段の買い物を現金からクレジットカードに変更するだけで、これまでつかなかったポイントを獲得することができます。

現金を持ち運ばなくて良い

3つ目のクレジットカードを持つメリットは現金を持ち運ばなくて良いことです。

日常で身軽に生活することができるだけでなく、盗難や紛失を避けることができます。

特に海外旅行に行く場合は、多額の現金を持ち運ぶ必要がなくなるため、事件に巻き込まれるリスクを大きく減らすことができます。

支払いが簡単になる

4つ目のクレジットカードを持つメリットは店頭での支払いが簡単になることです。

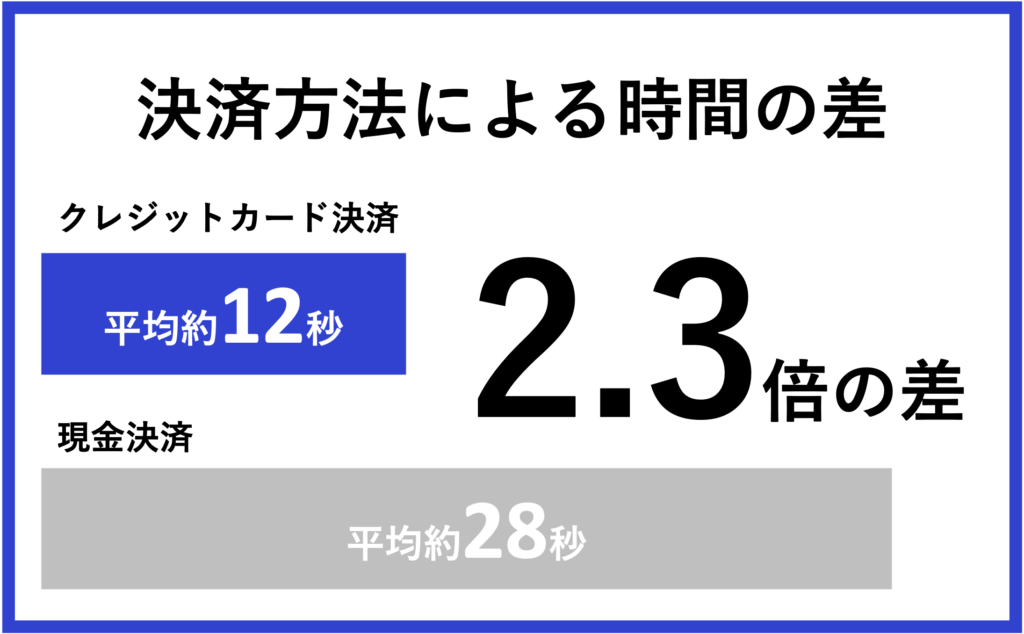

株式会社JCBの調査によると、レジでの会計で現金決済が平均で28秒かかった一方でクレジットカードでは平均12秒と大きな差がありました。

日常的に行う機会の多い、支払いのストレスをクレジットカードで減らすことができます。

引用:株式会社JCB

保険が自動付帯している場合がある

5つ目のクレジットカードを持つメリットは保険が自動付帯している場合があることです。

国内外での旅行の際の怪我や病気・トラブルに備えて傷害保険が自動付帯されているカードが多くあります。

カードの発行会社やグレードによって、その保険の有無や手厚さは異なります。

ぜひご自身の持っているカードの保険を調べてみてください。

会員優待特典が存在する場合がある

6つ目のクレジットカードを持つメリットは会員優待特典が存在する場合があることです。

クレジットカード発行会社は会員数を増やすために、各社がさまざまな優待特典を打ち出しています。

中には、クレジットカード発行会社が運営・提携する商業施設で買い物をすることでポイントの優遇が受けられることがあります。

また、無料で国内外の空港のラウンジを利用できる権利が付帯する場合もあります。

利用明細を確認できる

7つ目のクレジットカードを持つメリットは利用明細を確認できることです。

クレジットカードは、「いつどこでいくら使ったか」の利用明細を支払いの際に確認することができるため、日々の出費の管理を簡単にすることができます。

クレジットカードの5つのデメリット

ここまでクレジットカードを持つメリットを解説しましたが、非常に便利な反面、購入者がクレジットカードを持つデメリットも数多くあります。

ここではその中でも以下の5つのポイントに絞って解説します。

- 使い過ぎてしまう可能性がある

- 金利が発生する可能性がある

- 支払い遅延の場合に損害金が発生したりクレジットヒストリーに傷がつく

- 3Dセキュアが未設定の場合、ECサイトで使えない可能性がある

- 不正利用が発生する可能性がある

それでは詳しくみていきましょう。

使い過ぎてしまう可能性がある

1つ目のクレジットカードを持つデメリットは、使い過ぎてしまう可能性があることです。

クレジットカードは信用を担保に後払いができるため、自身が払える金額を超えて使い過ぎることが考えられます。

こまめな利用金額の確認や、計画的な利用が対策としておすすめです。

金利が発生する可能性がある

2つ目のクレジットカードを持つデメリットは、支払い方法によっては金利が発生する可能性があることです。

通常、クレジットカードでは2回払いまでは金利が発生しませんが、3回払い以上を選択した場合やリボ払いを使用した場合は金利が発生し、使用した金額以上に支払いをする必要があります。

こまめな利用金額の確認や、計画的な利用でクレジットカードを使い過ぎないことが一番の対策になります。

支払い遅延の場合に損害金が発生したりクレジットヒストリーに傷がつく

3つ目のクレジットカードを持つデメリットは、支払い遅延の場合に遅延損害金が発生したりクレジットヒストリーに傷がつくことが挙げられます。

クレジットヒストリーとは、クレジットカードやローンの利用履歴のことを表し、延滞を含む支払い状況などが記録され、クレジットカード会社は照会することが可能です。

つまり、クレジットカードの支払いを延滞した場合は、新しいクレジットカードの審査やローンの審査に悪影響を及ぼす可能性があります。

3Dセキュアが未設定の場合、ECサイトで使えない可能性がある

4つ目のクレジットカードのデメリットは、カード自体の3Dセキュアが未設定の場合はECサイトで使えない可能性があることです。

クレジットカードの不正利用を防ぐために、各国際ブランドは独自の不正検知システムを導入していて、3Dセキュアと呼ばれています。

多くのECサイトでは、カード番号などの認証情報に加えて3Dセキュアによる二要素認証が必要なため、未設定の場合はECサイトでクレジットカードを使えない可能性があります。

不正利用が発生する可能性がある

5つ目のクレジットカードを持つデメリットは、クレジットカードの不正利用が発生する可能性があることです。

カード会社やECサイトがさまざまな不正対策をおこなっていますが、クレジットカードの不正利用件数は例年高い水準を保っています。

クレジットカードの不正利用を防ぐために

ここまで、クレジットカードを持つデメリットをご紹介しました。

中でも5つ目の不正利用は、誰しもが巻き込まれる可能性があります。

そこで、ここからはクレジットカードの不正利用を防ぐための対策を3つご紹介します。

- 認証情報の適切な管理を行う

- 認証情報の入力を慎重に行う

- カード利用履歴を確認する

それでは詳しくみていきましょう。

認証情報の適切な管理を行う

1つ目はクレジットカード番号やセキュリティコードなどの認証情報を適切に管理することです。

カード自体の盗難やスキミングによる、不正利用の被害もありますが、クレジットカードの認証情報が漏えいしたことによる不正利用被害も発生しています。

そのようなカード情報はダークウェブにて販売され、他の犯罪に二次転用されてしまいます。

ダークウェブについて詳しく知りたい方はこちらの記事ご覧ください。

認証情報の入力を慎重に行う

2つ目は認証情報の入力を慎重に行うことです。

メールやSMSなどを通じて偽サイトにて認証情報を盗み取る「フィッシング」が広く盛んに行われています。

フィッシングの対策について知りたい方はこちらの記事をご覧ください。

クレジットカードの利用履歴を確認する

3つ目は、クレジットカードの利用履歴を確認することです。

クレジットカードの不正利用に、利用履歴を確認したことで気が付くケースが多く存在します。

クレジットカードの不正利用を防ぐためにも、怪しい・心当たりのない利用履歴がないか毎月確認するようにしましょう。

クレジットカードの不正利用についてもっと詳しく知りたい方は、ぜひこちらの記事をご覧ください。

まとめ

今回はクレジットカードの仕組みからメリット・デメリットまで、クレジットカードの基礎知識をご説明しました。

今回の要点をまとめると以下のようになります。

- クレジットカード会社は購入者の支払いを代行する

- クレジットカードは「国際ブランド」「カード発行会社」「グレード」の種類に分けることができる

- クレジットカードを持つメリットは非常に大きい

- クレジットカードを持つデメリットは、対策次第で減らすことができる

また、クレジットカードの不正利用を減らすためには消費者の対策だけでなく、ECサイトの運営者などの対策も必須になります。

不正注文対策に悩んでいる事業者の方はぜひこちらをご覧ください。

\かっこ株式会社独自!EC関連550社へのアンケート結果大公開/ 無料資料ダウンロードはこちら

無料資料ダウンロードはこちら