「クレジットカードをよく使用するけど、不正利用されないか心配だ」

「自社ショップでのクレジットカード不正利用を防止したい」

と感じることはありませんか。

海外旅行時やECサイトでの非対面決済において非常に便利なクレジットカードですが、不正利用の被害は増加傾向にあります。

この記事ではクレジットカードの不正利用がどういった原因で起こるのかをまとめました。

また、消費者(カード利用者)と事業者(カード加盟店)双方の視点から対策もご紹介します。

便利なクレジットカードを、消費者の方はより安全に、事業者の方は適切に対応するため、ぜひご一読ください。

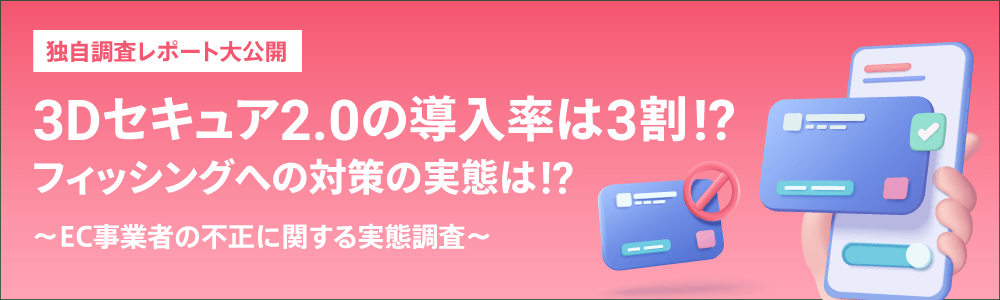

\かっこ株式会社独自!EC関連549社へのアンケート結果大公開/

目次

クレジットカード決済で不正利用が起こる原因5選

クレジットカードの不正利用が発生するのは、何らかの理由で悪意ある第三者にクレジットカード情報が流出してしまったからです。

そのため、クレジットカード情報が流出しないように注意することが、不正利用への対策に繋がります。

クレジットカード情報が流出してしまう経路として、以下のようなものが考えられます。

- カードを紛失してしまう

- 磁気データを読み取られる

- フィッシングサイトにクレジット情報を入力してしまう

- クレジット情報入力画面を盗み見られる

- 怪しいフリーWi-Fiで接続している

①カードを紛失してしまう

クレジットカードが不正利用される原因として、カードを紛失してしまうことがあげられます。

万が一、クレジットカード自体を盗まれて他人の手に渡ってしまった場合、勝手に使われる危険性があります。

クレジットカードを紛失、盗難された場合は、速やかにカード会社へ連絡し、カードの再発行を行いましょう。

カードをなくしてしまった時の対応をより詳しく知りたい方には、こちらの記事もおすすめです。

また、不正利用されたと分かった場合には、チャージバックを申請しましょう。

チャージバック申請を行うことで、自分が利用していないカードの利用を取り消すことができます。

②磁気データを読み取られる

クレジットカードが不正利用される原因として、カードの磁気情報を不正に読み取られてしまう場合があります。

このような手法はスキミングと呼ばれ、クレジットカードやデビットカードの情報を不正に取得する手法の1つです。

スキミングでは、不正な第三者がPOS端末やATMのようなカードリーダーにスキミング装置を仕込むことでカードの情報を盗みます。

③フィッシングサイトにクレジット情報を入力してしまう

クレジットカード不正利用の原因として、フィッシングサイトに騙されてクレジット情報を入力してしまうことが考えられます。

フィッシングサイトとは、ユーザを誘導して個人情報を盗むために作られた、正規のサイトに似せて作った偽サイトのことです。

フィッシングサイトの入力フォームにクレジットカード番号やパスワードなどの個人情報を入力すると、情報を盗まれてしまいます。

メール内のリンクを開く場合は、必ずURLをよく確認し正規のサイトかどうか確認しましょう。

フィッシングメールについてより詳しく知りたい方は、こちらの記事もご覧ください。

④クレジット情報入力画面を盗み見られる

クレジットカード不正利用の原因として、操作中にクレジット情報入力画面を盗み見られてしまうことが考えられます。

喫茶店での作業のような外出先などでクレジットカード情報を入力するしていると、入力画面を直接情報を見て情報盗まれてしまう可能性があります。

会社の同僚や友達等信頼している間柄の人が相手でも油断してはいけません。

クレジットカード情報を入力するのは自分一人しかいない部屋が望ましいです。

⑤怪しいフリーWi-Fiで接続している

不正利用の原因として、怪しいフリーWi-Fiの利用が考えられます。

フリーWi-Fiとは、公共の場所などで誰でも利用できる無料Wi-Fiのことです。

フリーWi-Fiは、セキュリティが脆弱であることが多いため、クレジットカード情報を入力するときに利用していると、情報が盗まれてしまう危険性があります。

また、フリーWi-Fi自体は安全でも、フリーWi-Fiに似せた偽のアクセスポイントを設置して通信内容を傍受するマン・イン・ザ・ミドル攻撃によって情報を盗まれる可能性もあります。

フリーWi-Fiの危険性については以下の記事で詳しく解説しています。

クレジットカードの不正利用を防ぐ7つの方法

ここからは、クレジットカードの不正利用を防ぐための方法を、普段買い物をする際にカードを使う側の「消費者向け」とカードを利用してもらう「事業者向け」に分けて7つ紹介します。

クレジットカードの不正利用は「消費者」と「事業者」の両者が防止策を行うべきなのです。

そうすれば第3者が勝手にクレジットカードを使って悪いことをすることはできなくなります。

【消費者向け】不正利用を防ぐ方法3つ

冒頭にも説明した通り、不正利用を防ぐために消費者が最も注意するべきことはクレジットカード情報を流出させないことです。

特に、以下のような点に気を付けることで、カード情報の流出防ぐことができます。

- クレジットカードを厳重に管理する(落としたり貸したりしない)

- メールのリンクや添付ファイルを不用意に開かない(不用意に情報を入力しない)

- フリーWi-Fi利用時は接続先をよく確認する

順に解説します。

①クレジットカードを厳重に管理する(落としたり貸したりしない)

不正利用を防ぐために消費者ができる対策として、クレジットカードを厳重に管理することは非常に重要です。

どれだけネット上で情報を盗まれないように気を付けていても、カード自体を盗まれてしまっては元も子もありません。

まずは、紛失や盗難が発生しないように、クレジットカード本体の管理を徹底しましょう。

②メールのリンクや添付ファイルを不用意に開かない(不用意に情報を入力しない)

不正利用を防ぐために消費者ができる対策として、メールのリンクや添付ファイルを不用意に開かないことが大切です。

特に、知り合い以外からの怪しいメールのリンクはフィッシングサイトへのリンクである可能性が非常に高いため、開かない方が良いでしょう。

また、万が一開いてしまった場合には、絶対に個人情報を入力しないようにしましょう。

③フリーWi-Fi利用時は接続先をよく確認する

不正利用を防ぐために消費者ができる対策として、フリーWi-Fi利用時に接続先をよく確認することが大切です。

基本的に、クレジットカード情報を入力するのは自宅など、安全性が確保されている場所であるべきです。

見知らぬWi-FiにつないでPCを操作しながらカード情報を記入すると、webスキミングといった手口でカード情報を盗み見られてしまうこともあるのです。

しかし、急ぎの用などで外出時に使用する場合は、接続したフリーWi-Fiの安全性が保たれているか、悪意ある偽のフリーWi-Fiに接続していないかを念入りに確認しましょう。

【事業者向け】不正利用を防ぐ方法4つ

次に「事業者向け」のクレジットカードの不正利用を防ぐ方法です。

事業者側は、クレジットカードの不正利用で商品を購入された場合、チャージバックという仕組みによって商品は返ってこないのに返金作業を行わなければいけなくなります。

しかもその際の返金は事業者が負担するです。

そのため、事業者側は特にクレジットカードの不正利用で商品が注文されることを防がなければいけません。

主な対策方法は以下の4つです。

- 3Dセキュアを利用する

- セキュリティコードを利用する

- 配送先情報を蓄積しておく

- 不正注文検知システムを導入する

という4つの方法が挙げられます。

これは2018年に施行された改正割賦販売の内容を受け、クレジット取引セキュリティ対策協議会が公開した「実行計画2019」にも記載されています。

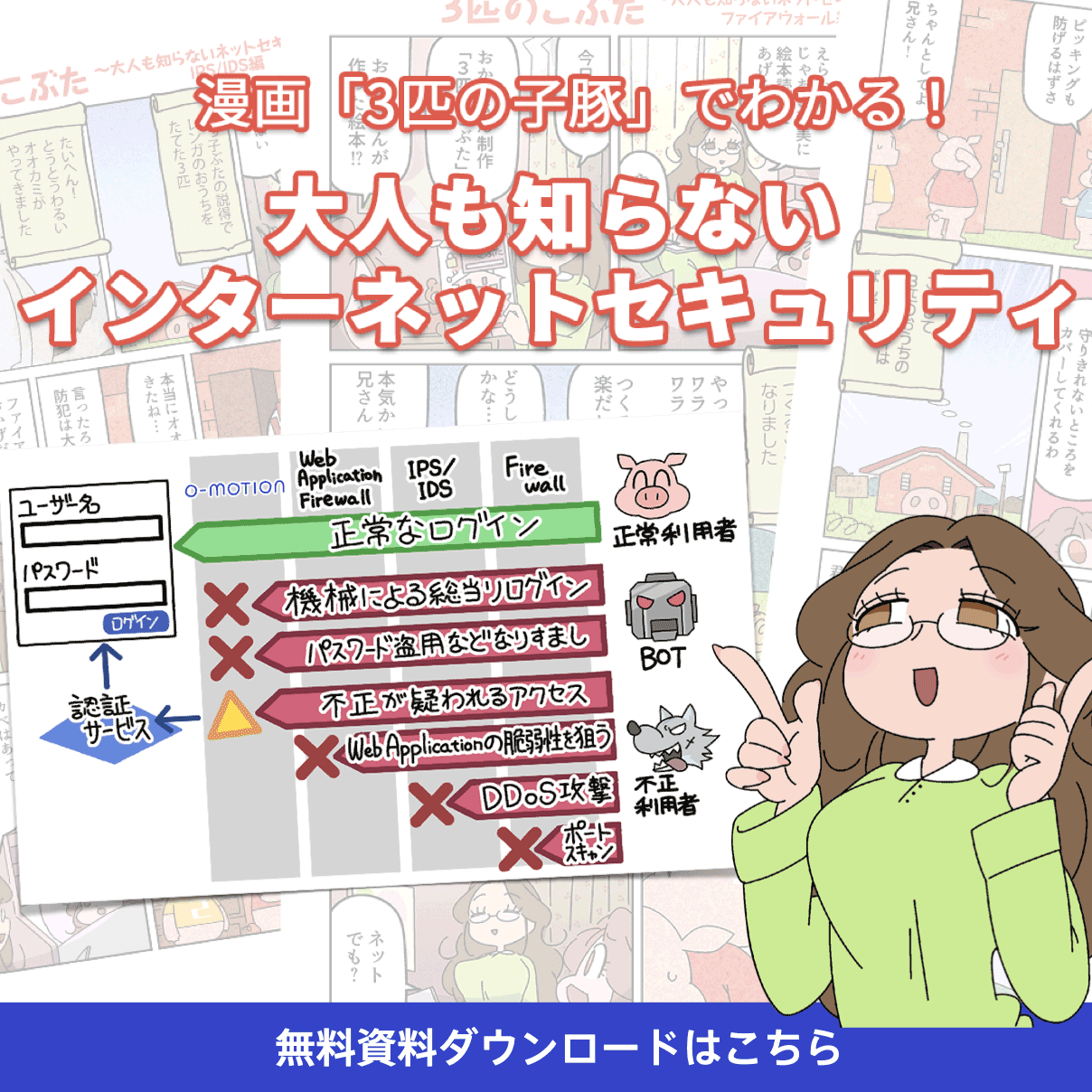

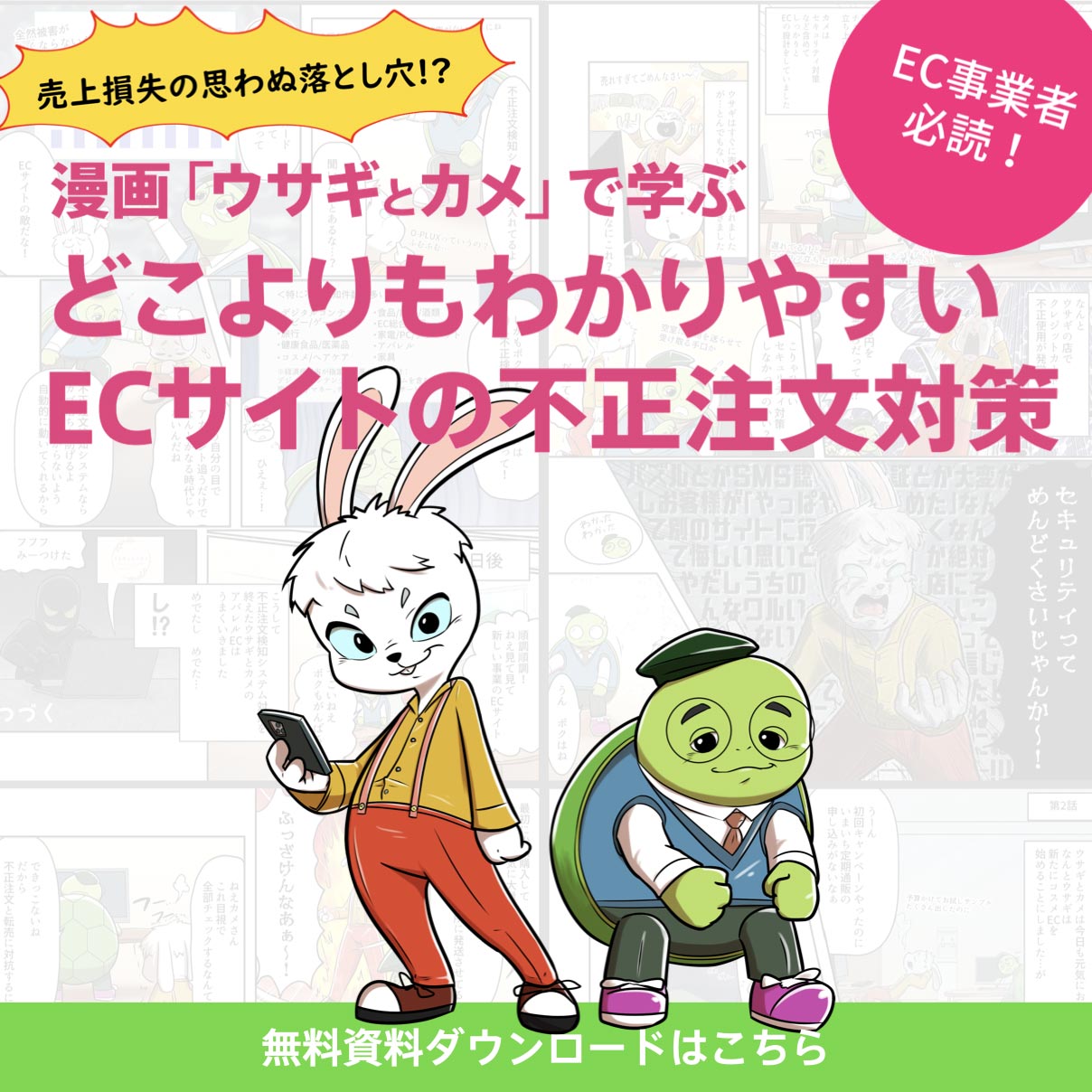

EC運営・構築についてのお役立ち資料は以下のバナーからダウンロードしてお役立てください。

①3Dセキュアを利用する

1つ目は3Dセキュアの利用です。

3Dセキュアとはカード会社が契約者に提供する本人認証の仕組みです。

決済に必要なクレジットカード番号や有効期限に加えて、契約時等に設定した独自パスワードも照合することで、本人確認を行います。

カードに記載されていない情報のため、紛失や情報の漏洩による不正注文の減少が見込めます。

また、3Dセキュアによる本人認証がなされた注文でチャージバックとなった際は、基本的にカード会社が売上・代金を負担します。

- カード利用者の本人確認がされている場合はカード会社

- 本人確認がされていない場合は加盟店

と前項で記載しましたが、ネットショップ(ECサイト)等の非対面決済では、3Dセキュアがこの本人確認にあたるため、不正注文の減少だけでなく、チャージバックによる費用負担リスクもなくせる対策となります。

ただし、本来の利用者がパスワードを覚えていない、別画面に遷移することによる心理的負担がある、といった理由から購入者が途中で購入をやめてしまう「カゴ落ち」発生のリスクが大きくなります。

また、3Dセキュアに対応していないカード会社も存在していることにも留意しましょう。

②セキュリティコードを利用する

2つ目は券面認証(セキュリティコード)の導入です。

セキュリティコードとは、クレジットカードに記載されている3桁もしくは4桁の数字です。

このセキュリティコードに関しては購入者と事業者のそれぞれの視点から情報をまとめています。ぜひこちらもご覧ください。

カード番号や有効期限等の情報に加え、セキュリティコードでも認証を行います。

セキュリティコードはクレジットカードに記載されているため、確実に不正利用を防ぐ方法ではありませんが決済に必要な情報が増えることでセキュリティ精度は高まります。

③配送先情報を蓄積しておく

3つ目は配送先情報の蓄積です。

不正配送先情報を蓄積し、その情報と合致した場合には商品を送らないことで、不正注文の対策となります。

ただ、自社だけでの対策では限界があります。

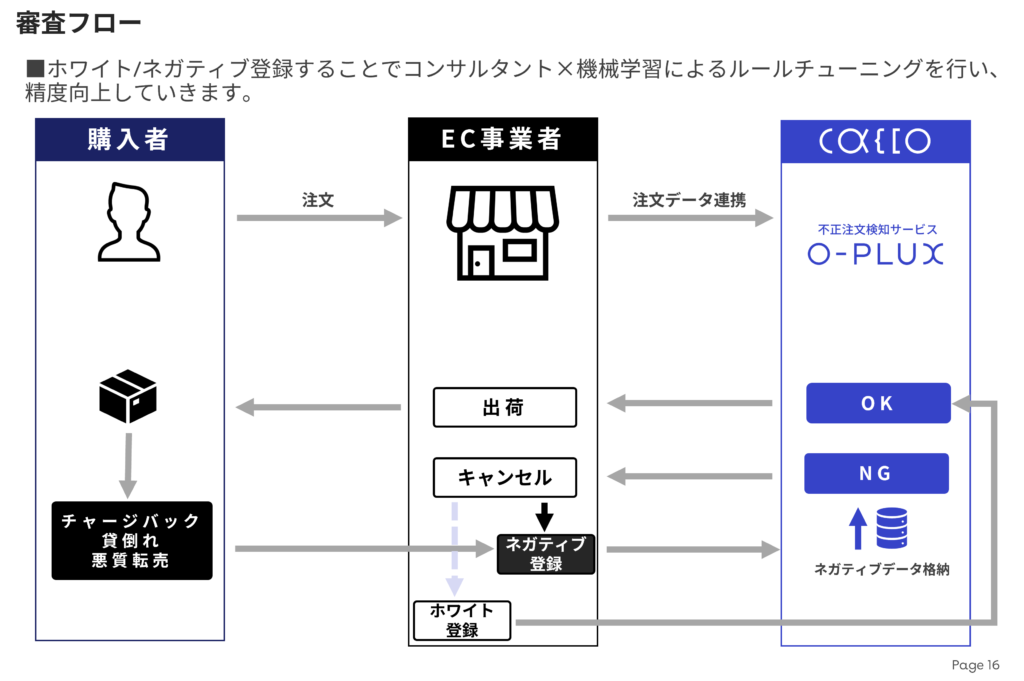

前項の参考情報で記載した「O-PLUX」のように、不正な配送先情報を利用企業で共有して活用できる不正検知システムを入れれば一挙に解決が可能です。

④不正注文検知システムを導入する

最後は不正注文検知システムの導入です。

不正検知システムとは、

- 取引データ

- 統計分析

- 検知システムそれぞれのノウハウ

といった情報から、決済を行う前に危険性を判断するシステムのことです。

※参考:O-PLUX

不正検知システムを利用すれば決済前・発送前に精査ができるため不正利用・チャージバック発生のリスクを減らせます。

また、システムによる自動審査を行えるので、審査時間削減による工数・コスト削減も見込めます。

かっこ株式会社のO-PLUXは累計110,000サイト以上の導入実績があり、クレジットカードの不正利用など、不正な注文をリアルタイムで検知できます。

不正注文検知システムの具体的な例が知りたいという方はぜひこちらもご覧ください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

自分のクレジットカードが他人に不正利用されてしまった時の対応

消費者の目線からクレジットカードを不正利用されてしまった場合にとるべき対応をお話します。

不正利用に気付いた場合、消費者がとるべき行動は以下の通りです。

- カード会社に連絡をして利用を停止する

- 必要書類を提出する

- カードを再発行する

カードが盗難されたり、情報が漏洩してしまったりした場合は、冷静に上記のように対応しましょう。

【手順1】カード会社に連絡して利用を停止する

まず、始めにカード会社に連絡して利用を停止する必要があります。

カードの紛失や不正利用に気が付いたら、できるだけすぐに行いましょう。

利用停止までの期間が開けば開くほど、被害額が大きくなる可能性が高まります。

【手順2】必要書類を提出する

続いて、カード会社の指示に従って必要書類などがあれば提出します。

また、すでにカードを不正利用されていた場合はチャージバックの申請も行いましょう。

チャージバックの申請方法については、以下の記事で詳しく解説しています。

【手順3】カードを再発行する

最後に、カードの再発行を行います。

基本的には、カード会社側が調査を行い、不正利用が認められたらカードの再発行を行うことになりますが、不安を感じる場合は、不正利用が確定していなくても再発行をすると良いでしょう。

クレジットカードを不正利用されてしまった場合の補償は?

クレジットカードが不正利用されてしまったときのために、カード会社ではチャージバックという仕組みが設定されています。

チャージバックとは、消費者が同意しない支払いから消費者を守る仕組みです。

契約しているクレジットカードが不正に利用されていると気付いた場合は、すぐにカード会社に連絡して利用を停止すると共に、チャージバックの申請を行いましょう。

チャージバックを行い、それが受入れられれば不正利用された売上が取り消しされます。

受入れされるかどうかは、カード会社と事業者の間で審議が行われた後、各クレジットカード毎に返金方法の通知が届きます。

暗証番号を教えていたなど消費者側に大きな不備がなければ、返金となるケースが多いです。

【参考】チャージバックの仕組み

前項に記載したチャージバックは「異議申し立て」と呼ぶ場合もありますが、取り消された売上がどうなるかもご紹介します。

この際の売上は、

- カード利用者の本人確認がされている場合はカード会社

- 本人確認がされていない場合は加盟店

が負担をします。EC・通販などでは本人確認をしないことが多いため、チャージバックの被害はEC事業者など加盟店側の運営にも大きな影響を与えるものとなっています。

チャージバックは不正利用から消費者を守る仕組みですが、消費者も事業者も可能な限り不正利用を未然に防ぐ対策をとることが重要です。

チャージバックについてはこちらの記事でより詳しく解説していますので、気になる方は併せてご覧ください。

【事業者向け】不正利用の加害者になってしまう可能性

事業者の場合、不正利用の加害者になってしまう可能性があります。

一度情報流出があれば、カード利用者・他のECサイト等の運営事業者双方に被害を及ぼすことになります。

対策として、改正割販法にも記載されている「カード情報の非保持化」を行い、抜き取られる情報そのものを無くすことは大前提です。

とはいえ、不正アクセスでサイトが改竄されてしまい、悪質なサイトでの決済画面に購入者を誘導されたり、入力したカード情報を不正者にも送信されてしまったりといった形での流出が増えています。

サイトやカートシステム等の脆弱性対策の徹底と、万一不正アクセスがあった際にすぐ気づけるような検知・監視体制も必要です。

また、情報漏洩が起こると炎上や風評被害につながります。

いざという時に備えて以下から炎上・風評被害対策についての資料をぜひダウンロードしてください。

【情報漏洩による炎上に備えよう】炎上対策についての無料資料DLはこちら

まとめ

今回はクレジットカードの不正利用の原因や、消費者と事業者の両方の対策方法をご紹介しました。

消費者がクレジットカードの不正利用を防ぐには、

- クレジットカードを厳重に管理する

- メールのリンクや添付ファイルを不用意に開かない

- フリーWi-Fi利用時は接続先をよく確認する

ことが大切です。

また、事業者が自社ECショップでの不正利用を防ぐには、

- 3Dセキュアを利用する

- セキュリティコードを利用する

- 配送先情報を蓄積しておく

- 不正注文検知システムを導入する

などの対策が有効です。

不正利用リスクをへらす対策や不正利用が起こった場合の対処法を把握していただき、より安全な取引を実現していきましょう。

具体的な対策案を知りたいという方は、お気軽にご相談ください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら