チャージバックとは、クレジットカードの持ち主が決済に対して同意しない場合に、クレジットカード会社がその決済を取り消して持ち主に返金する仕組みのことで、不正に使われたクレジットカードの支払いを取り消すことができます。

消費者側の視点に立ったときには、この仕組みはクレジットカードを利用する際の安心材料になります。

しかし、近年このチャージバックという仕組みを悪用し、お金を払わずに商品のみを騙し取る手口が増えています。

つまり、クレジットカード利用者が意図しないカードの利用で発生した取引は、カード会社に返金しなければいけないし商品も返ってこないということです。

事業者はこのチャージバック(クレジットカードの不正利用による被害)の対策をしなければ、事業の存続に大きな影響を与えます。

この記事では、

- チャージバックの概要や仕組み

- チャージバックの原因

- 不正チャージバックによる企業への影響やリスク

- チャージバックを未然に防ぐ方法

などに関して、解説していきます。

\かっこ株式会社独自!EC関連549社へのアンケート結果大公開/

目次

チャージバックとは

チャージバックとは、ユーザーが決済に対して同意しない場合に、クレジットカード会社が売上を取り消してユーザーに返金する仕組みのことです。

このチャージバックは年々増加傾向にありますが、「チャージバック」という言葉の認知度は半数の事業者が知らないという現状です。

※参考:かっこ株式会社記者説明会レポート

不正利用は増えているにもかかわらず、チャージバックについて知らない事業者が半数もいるということは、そこを突いてくる不正が起こりやすいということです。

次に、クレジットカードの不正利用から利用者を守る「チャージバック」の概要や仕組みについて説明します。

チャージバックの概要と仕組み

チャージバックは、クレジットカードの不正利用から消費者を守る役割を果たしており、手続きとして「異議申し立て」とも言います。

このチャージバックを利用すると、利用者が同意しない支払い(不正利用など)が発生してもクレジットカード会社がその売上を取り消しできます。

つまり、支払い(売上)がなくなるというわけです。

以下の表は、クレジットカードが不正利用された場合のチャージバックの図です。

ECサイトの支払いで主に利用されているクレジットカードですが、紛失してしまったりフィッシング詐欺にあったりすると、悪用される危険性がとても高いです。

チャージバックの件数は増加傾向にあるので、いつ自社の業績に悪影響を与えてもおかしくありません。

事業者様は、企業が被るリスクやチャージバックの不正を防ぐためにできる対策を十分に理解しておくことが大切です。

\かっこ株式会社独自!EC関連549社へのアンケート結果大公開/

チャージバックの件数は増えている

このチャージバックを不正に行い、支払いをせずに商品だけを取ったり事業者に売上を損失させることが増えています。

チャージバックの件数が増えている主な理由として、次の4つが挙げられます。

- コロナ禍に伴って事業者のEC展開が増えたこと

- 新規のEC展開を狙った不正者が増えたこと

- 不正注文対策ができていない事業者が多いこと

- EC市場のCtoC取引と転売の増加

近年、EC市場が拡大するなか、インターネットで購入する際の決済方法として「クレジットカード払い」を選択する人は多いです。

※引用:「総務省」

また、クレジットカードの不正利用被害の発生はEC市場の拡大とともに増えており、2022年は過去最高の436億円でした。

上図真ん中のカード番号盗用被害額については2022年は94%(411.7億円)、2023年は1月~3月の段階で93%(113.3億円)という構成比です。

「番号盗用被害額」とは、カードそのものの盗難や偽造・変造を伴わず、クレジットカード番号などの情報だけで不正に決済された金額のことなので、「クレジットカードを使った市場の拡大に比例して不正が増えている」と言える現状があります。

つまり、EC(ネットショッピング)の市場が拡大するにつれてクレジットカードの不正利用も増え、チャージバックの件数も増加しているのです。

チャージバックが起こる原因

チャージバックが起こる原因は以下の2つに分けることができます。

- クレジットカードの不正利用が原因のもの

- クレジットカードの不正利用以外が原因のもの

詳しく説明していきますので、ぜひ参考にしてみてください。

クレジットカードの不正利用が原因のもの

チャージバックの原因となるクレジットカードの不正利用は、以下の3つが主な被害例です。

- クレジットカードの紛失や盗難

- クレジットカード情報や番号の流出や漏洩

- プログラムを利用した「クレジットマスター」

個人向けの情報ではありますが、企業としてもカード情報が流出する原因は知っておきましょう。

クレジットカードそのものの紛失や盗難

1つ目は、クレジットカードそのものの紛失や盗難が原因になるケースです。

たとえば、クレジットカードが盗難されるシーンとして次のようなものが挙げられます。

【クレジットカードを盗難されるシーンの例】

- 公共施設でのロッカー荒らし

- 車上荒らし

- 電車内や街中でのスリやひったくり

基本的に、加盟店ではクレジットカード決済の時に暗証番号(PIN入力)やサインで本人確認を行っていますが、それでも不正利用を防ぐための対策が完璧とは言えません。

また、インターネット通販サイトの場合は、クレジットカードに記載された情報があればカード保有者でなくても簡単に決済ができてしまいます。

クレジットカードそのものを紛失したり盗難されたりした場合は、すぐに発行会社に紛失の連絡をし、再発行の手続きをして番号を変更しましょう。

クレジットカードを紛失した時の対応と手順は以下の記事で詳しく説明しています。ぜひ参考にしてみてください。

クレジットカード情報や番号の流出・漏洩

インターネット通販等で、クレジットカード決済時に最低限必要な情報は以下の3つです。

- クレジットカード番号

- 有効期限

- セキュリティコード(SC)

この情報が盗まれてしまうと、悪用されてしまう危険性が一気に高まります。

実店舗での決済時等に情報を抜き取る「スキミング」や、公的機関や実在のネットショップを装い消費者に情報を開示させる「フィッシング」など、様々な盗難の種類があります。

その他、パソコンのウイルスやスパイウェアで情報が流出してしまう場合もあります。

なので、クレジットカード情報や番号の流出・漏洩をしないために、

- スキミング防止カードケースを使う

- 目の届くところで決済処理をさせる

- カードを持ち去らせない

- PCのウィルス対策ソフトを使う

- 怪しげなサイトや販売店ではクレジットカード決済を控える

- クレジットカード情報を他者に伝えない

などの対策をしましょう。

プログラムを利用した「クレジットマスター」

クレジットマスターは、コンピューターを使って「利用可能なクレジットカード番号」を割りだす不正利用を指します。

これは、クレジットカード番号の仕組みそのものから不正利用しようとするものです。

そのうえ、手元に実物のカードがなくても他人のカード番号を割りだせるため、スキミングやフィッシングと異なり、現時点で消費者側での確実な対策は困難です。

クレジットカードマスターを防ぐ対策で企業ができるものとしては、

- クレジットカードの入力回数に制限を設け、総当たりによる割り出しを回避する

- 不正注文検知サービスを導入して不正注文を見抜く

などが挙げられます。

クレジットカードマスターの具体的な手口や被害例に関しては、下記記事で詳しく解説していますのでご参照ください。

また、次の記事ではクレジットカードを不正利用から守る対策について個人・企業視点で解説してありますので、ぜひチェックしてみてください。

クレジットカードの不正利用以外が原因のもの

クレジットカードの不正利用以外でチャージバックが起こる原因としては、

- 決済金額より多く請求された場合

- 破損や低品質など想定外の商品が届いた場合

- クレジットカード決済後に商品やサービスの提供がおこなわれない場合

があります。

チャージバックによるリスク

大きなリスクとして挙げられるのは、EC等で本人確認がなくチャージバックが「受入」された場合の返金対応は原則的に加盟店負担となることです。

カードの持ち主がチャージバック申請をすると、クレジットカード会社が売上を取り消します。

その取り消された売上・代金を負担するのは、原則として、

- カード利用者の本人確認がされている場合はカード会社

- 本人確認がされていない場合は加盟店

となります。

判断基準となる「本人確認」ですが、対面販売を行う店舗では暗証番号の入力やサインがこれにあたります。

対して、ネットショップ(ECサイト)では本人認証サービス(3Dセキュアなど)が「本人確認」にあたります。

しかし、運営上の様々な事情から3Dセキュアを導入していないネットショップも多く、ほぼ加盟店(ネットショップ)が費用を負担しているのが現状です。

本人認証サービスの仕組みやメリット・デメリットなどは下記記事で解説していますので、ご興味のある方はご参照ください。

チャージバックは消費者にとっては非常に安心できる仕組みですが、加盟店にとっては大きな痛手となる場合があり、悪質なチャージバックが増えてしまうと企業が被る被害が増えてしまいます。

実際にチャージバックの件数は増えています。

チャージバックが起こった時の事業者側への影響

チャージバックが起こった際、前述したとおり、商品は戻ることなく売り上げがなくなります。

そのチャージバックが不正なチャージバック(クレジットカードの不正利用)であった場合、商品が戻ってこず、企業に大きなダメージを与えます。

商品が戻ってこない場合は、警察に被害届を提出することができますが、被害届の提出・調査に労力がかかるでしょう。

そのため、未然に不正なチャージバックを防ぐことが重要になってきます。

\かっこ株式会社独自!EC関連549社へのアンケート結果大公開/

不正なチャージバックを防ぐために企業ができる4つの対策

不正なチャージバックを起こさないために、企業ができる対策は以下の4つです。

- チャージバックを反証できるように、3Dセキュア2.0(本人認証サービス)を導入する

- クレジットカード決済時、セキュリティコード(券面認証)を用いる

- 不正アクセスを検知して防ぐ仕組みを導入する

- 不正注文が起こりそうな場合に認証を追加する

どの対策も大事ですので、1つ1つ確認していきましょう。

【対策1】チャージバックを反証できるように、3Dセキュア2.0(本人認証サービス)を導入する

1つ目は、世界標準の本人認証サービスとして知られる「3Dセキュア2.0」を利用することです。

以前は多くのサイトで3Dセキュア1.0が利用されていましたが、2022年10月から3Dセキュア2.0に移行となり、3Dセキュア1.0は提供終了となりました。

3Dセキュア2.0では、不正利用の疑いがあると判断された場合にのみ本人認証画面が表示されます。

本人認証を通過しないと決済が完了しないため、悪用者による不正利用を防止することにつながり、結果として不正利用によるチャージバックリスクを軽減できます。

下記記事では、3Dセキュア2.0の特徴や3Dセキュア1.0との違いなどを解説していますので、気になる方はチェックしてみてください。

なお、3Dセキュア2.0はチャージバックリスクの軽減に効果的ではあるものの、3Dセキュア2.0だけでは不正が減らないと言われています。

そのため、あわせて不正注文検知システムを導入するなど「3Dセキュア2.0だけに頼らないセキュリティ対策」が大切です。

詳しくは次の記事で解説していますので、自社の不正対策にお役立てください。

【対策2】クレジットカード決済時、セキュリティコード(券面認証)を用いる

2つ目の対策は、決済時に「セキュリティコード」という券面認証サービスを用いることです。

これは、クレジットカードの裏面または表面に記載されている3桁〜4桁の数字を意味します。

クレジットカード番号に加えてセキュリティコードを入力させることで、不正利用防止の効果を上げてくれます。

ただし、下記のようにメリットだけでなくデメリットも存在するため、セキュリティコードだけに頼るのではなく3Dセキュア2.0等と組み合わせて利用することが重要です。

| セキュリティコードのメリット | パスワードのようにユーザーが忘れることがない |

| セキュリティコードのデメリット | 盗難・紛失などの被害にあうと、クレジットカード番号とともに情報が流出してしまうリスクがある |

【対策3】不正アクセスを検知して防ぐ仕組みを導入する

3つ目の対策は、不正アクセスを検知して防ぐ仕組みを導入することです。

これまでお伝えした通り、クレジットカードの情報を不正に取得する方法は様々です。

そのため、クレジットカード情報の流出そのものを防ぐのではなく、流出されたことを前提に対策を打つことも重要になってきます。

具体的に言うと、

- 不正な操作を検知して怪しいアクセスにだけ追加認証を実施する

- 不正者のIPアドレスを登録しておき、ログインを試みたときにブロックする

など、不正者のみを検知して対策を打てるシステムの導入が効果的です。

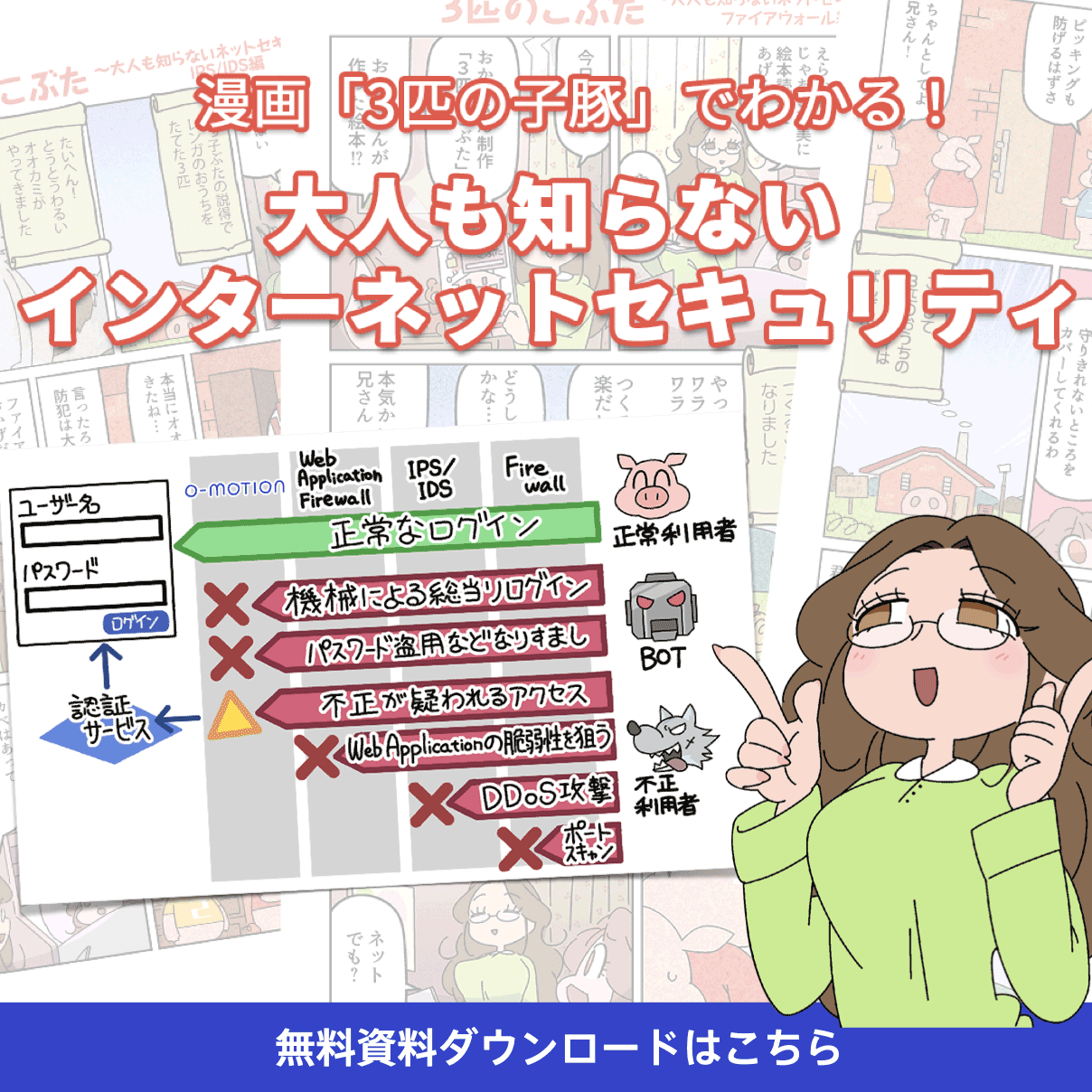

たとえば、不正アクセス検知システムの「O-MOTION」は、

- 不正者の端末

- 不正なユーザー操作

- ホワイト/ブラックリストの情報

などを活用し、不正なアクセスやログインを検知して不正者の侵入を防止することに利用できます。

▲不正アクセス検知システム「O-MOTION」検知の仕組み

「そもそも不正アクセスがあるのかよくわからない……」といった方に向けて、「現状どういった不正アクセスがあるのか」が分かるレポートについても、トライアル(お試し利用)から利用可能です。

まずは、不正アクセスの現状を実際に見て、対策を検討してみませんか。

先着5社限定のトライアルキャンペーン受付中!

O-MOTIONの資料DLはこちら

導入のイメージが湧かない方は、導入事例を見てみるのがおすすめです。

参考:チケットぴあ株式会社様の導入事例

【対策4】不正注文が起こりそうな場合に認証を追加する

クレジットカード番号の流出と同様に、不正アクセスが完璧に防ぎきれない可能性もあります。

そういった場合に備えて、不正注文を防止する仕組みを導入するのも1つの手です。

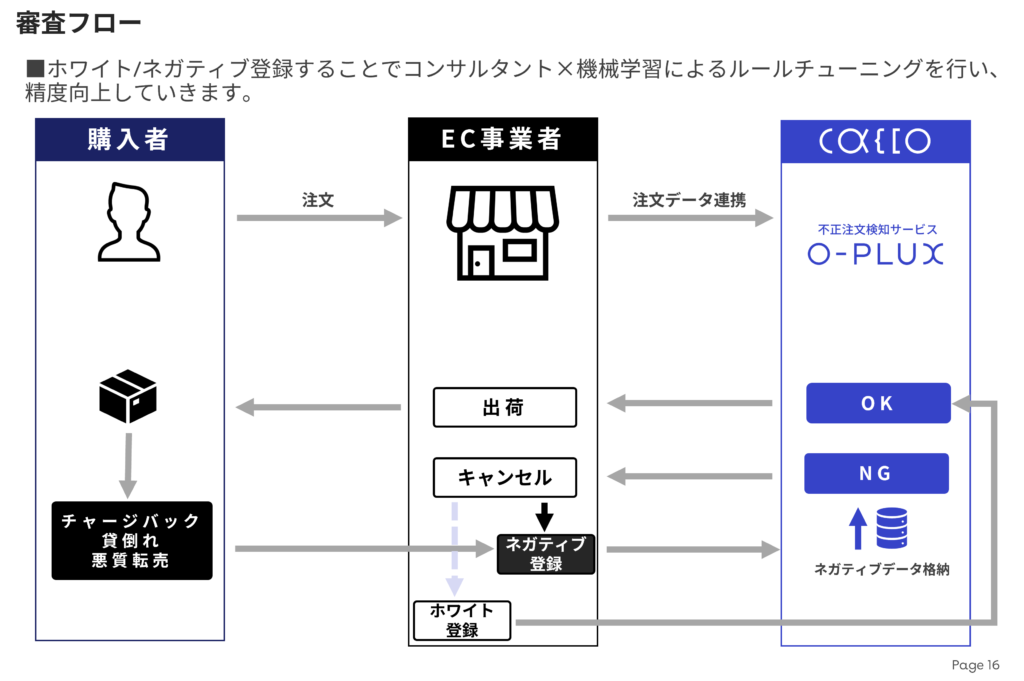

たとえば、不正注文検知システムの「O-PLUX」には注文データをもとに不正の度合いを数値化し、

- 目視検査が必要な注文

- あきらかに不正な注文

などをチェックして不正注文を防ぐ仕組みがあります。

▲不正注文検知システム 「O-PLUX」注文審査の仕組み

また、チェックするときに利用する情報も、以下のように複数のデータを利用しています。

- デバイス情報(入力することのないデバイスを検知)

- 名寄せ(表記の異なる同一住所のデータを検知)

- 共有ネガティブ情報(累計110,000以上のサイトで蓄積した不正データベース)

- 外部データ(不正利用されやすい住所などの情報)

「O-PLUX」での注文審査時に画面遷移することはなく、利用者は通常どおりの見た目で注文できるため、ユーザビリティを損う心配もありません。

不正注文によるチャージバックを防ぎたい方は、ぜひ「O-PLUX」の導入を検討してみてはいかがでしょうか。

トライアルもございますので、お気軽にお問い合わせください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

こちらも、導入事例がございます。具体的な導入イメージを知りたい方はご一読ください。

【補足】オーソリ(与信チェック)をしてもチャージバックは起こる!

オーソリ(与信チェック)をしてもチャージバックは起こります。

その理由は、オーソリではクレジットカード自体の有効性は確認しているものの「申込者とクレジットカード保有者が一致しているか」まではチェックできないからです。

つまり、もし悪用者がクレジットカードを不正利用したとしても、オーソリでは悪用者がカード利用していることを見抜けません。

これにより、オーソリが通った(クレジットカード自体が問題ないと分かった)としても、不正利用によるチャージバックは発生してしまうのです。

【事業者向け】チャージバックについてのQ&A

ここからは、チャージバックについての事業者向けのQ&Aをご紹介します。

疑問を持ちやすい部分について詳しく説明していますので、ぜひ参考にしてみてください。

チャージバックの流れとは?

利用者側からチャージバックの申請があった際、以下のような流れで返金が行われます。

- カード保有者がクレジットカード会社へ異議申し立てを行う

- クレジットカード会社が取引内容を調査する

- カード保有者への返金方法が通知される

以下の記事は、利用者向けですが、チャージバックの申請方法等について詳しく説明しているのでぜひご覧ください。

チャージバックが起こりやすい商材はあるの?

結論から申し上げますと、チャージバックが起こりやすい商材はあります。

弊社製品「O-PLUX」利用企業の実績から、2020年の調査でわかったチャージバック被害の増加率は以下の通りです。

【2020年チャージバックの被害の増加率ランキング】

- 電化製品

- ホビー、美容機器、DIY

- アパレル

単価や換金性が高い電化製品のランキングが高くなっています。

また、フリマサイトに多く出品されているアパレルもチャージバックの起こりやすい商材です。

転売しやすい商材でチャージバックが起こりやすい理由は、現金へ還元する目的などにより不正利用で狙われることが多いからです。

企業側の視点に立つと、上記のような商材が大量注文されているときには転売目的ではないか慎重な判断が必要になります。

不正チャージバックが起こったら?

もし、不正にチャージバックが起こったり、チャージバックをした後に商品が返ってこない、詐欺被害にあった場合は、警察に被害届を提出しましょう。

以下では、不正なチャージバックが起こってしまった場合の対処方法を詳しく説明しています。ぜひ参考にしてみてください。

チャージバックは補填されないの?

ECなどの非対面取引でチャージバックが発生した場合、本人確認(*)が行われていない取引では基本的にEC事業者などの加盟店がその売上を負担します。

*3Dセキュアなどの本人認証を指します。オーソリ(信用照会)やセキュリティコード確認は本人確認にはなりません。

その際の負担を軽減するために、チャージバック保険への加入も選択肢となります。

以下の記事では、チャージバック保険についてのメリット・デメリットについて詳しく説明しています。参考にしてみてください。

Shopify・BASEではどのように対応しているの?

ShopifyやBaseなどのECサービスを調べてみたところ、チャージバックに関するヘルプページはありましたが、補填などは行っていないようです。

実際にShopifyでは、以下のような規約もありました。

Shopifyは、後日取り消されるまたはチャージバックされる可能性のある承認および完了した取引について保証することや、責任を負うことをいたしません (後述のセクションD5を参照してください)。取消しまたはチャージバックの理由またはタイミングにかかわらず、全ての取消しまたはチャージバック取引につき、お客様は単独で責任を負います。

一方、BASEではこのような以下のような記載がありました。

- 売上残高に売上金が残っている場合、チャージバック代金を差し引く。

- 売上残高に売上金が残っていない場合、請求書にて期日までにお支払いただく。

なお、発送済みの商品などチャージバック確定後の損害につきましてはショップ負担となります。

弊社やクレジットカード会社にて売上を補償させていただくことはできません。

最終的な判断はカード会社によって下されるものであり、その結果について弊社は決定権を持ちません。また、すでにクレジットカード会社側で調査が進み、不正決済であることが確定している場合、

異議申し立てはできず、注文取消(返金)となることがございます。

この際にも、弊社利用規約に基づきショップから弊社へ売上金の返還を行っていただきます。

引用元:BASEショップ向けヘルプ

以下では、Shopifyの不正対策についてお話しています。Shopifyを活用している方はこちらも併せてご覧ください。

なお、Shopifyを活用したEC構築についての資料をお探しの方は、以下から最適な資料を無料でDLできます。

Shopifyを活用したEC構築についての無料資料DLはこちら

他に不正注文はどんな手口があるの?

今回はチャージバックの原因や対策についてご紹介しましたが、実は不正注文の手口は他にも色々あります。

多様化している不正注文の例は以下の通りです。

■多様化する犯罪集団の不正注文の手口の例

- 集合住宅の空室やレンタルオフィスで受け取りをするケース

- 海外転送サービスを悪用するケース

- 「荷受代行」「荷物転送」のバイトを活用するケース

- 購入情報の一部を変えてブラックリストを回避するケース

- 事業者の繁忙期を狙い悪用するケース

- セキュリティの甘いサイトを狙うケース

上記の詳細や不正注文の対策については、以下で詳しく解説しているのでご一読ください!

まとめ:事業者はチャージバックの発生前に不正利用の対策を

最後になりますが、チャージバックの発生前に、事業者は不正利用の対策を行うようにしましょう。

被害の発生前ではどれだけ投資すべきか判断しかねる場合もあるかもしれません。

しかし、チャージバックのように発生後の負担が大きいものは、未然に防ぐことで経営を支えることができます。

当サイトを運営しているかっこ株式会社の「O-PLUX」は、チャージバック対策としてアパレル・家電・コスメなどを扱っている企業に導入されています。

たとえば、国内最大級の大容量・高速バックボーンを誇る自社データセンターを運営するさくらインターネット株式会社は、不正な申し込みを防ぐチャージバック対策として活用。

それまで平均5ヶ月近くかかっていた不正な申し込みの発覚・対応が10日以内でできるようになり、既存ユーザーに安全な環境を提供できるようになったそうです。

▼さくらインターネット株式会社様の導入事例はこちら

既存のお客様へ安心安全なクラウドサービスを届けるための「O-PLUX」活用方法とは

創業から80年の歴史を持つ株式会社フジヤカメラ店も、チャージバック対策として導入。

不正利用の対象となりやすい高額商品も、高いセキュリティで安全に販売しています。

▼株式会社フジヤカメラ店様の導入事例はこちら

不正検知サービスO-PLUX導入により、高額商品を扱う事業者が直面する決済リスクを回避しつつ売上向上・顧客満足度向上につなげた「フジヤエービック」

先を見据えた取り組みはユーザーの安全性を高めることにも、不正者を遠ざけることにも繋がります。

事業者は、ぜひチャージバック・不正利用の対策を検討しましょう。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

※引用:

※引用: