決済代行サービスは、料金形態や提供される機能がサービスごとに異なります。

加えて数も多いため、前提知識がない状態で自社に合っているサービスを選ぶのは容易ではありません。

そこで本記事では、

- 決済代行サービス・会社を選ぶときの流れ

- 失敗しない決済代行サービス・会社の選び方9選

- 決済代行サービスの主な3つの種類

について解説します。

「自社に合う決済代行サービス・会社を選びたい」とお考えの方は、ぜひご一読ください。

なお、下記記事では決済代行サービスの役割や導入メリットなどを解説していますので、気になる方はチェックしてみてください。

決済代行サービス・会社を選ぶときの流れ

決済代行サービス・会社を選ぶ際は、次のような流れで進めていくのがおすすめです。

【決済代行サービス・会社を選ぶときの流れ】

- 自社での導入目的を明確にする

- 導入目的を実現できるサービスに絞る

- 資料請求・見積もりを依頼する

- 複数社で比較検討する

- 自社に最適な1社と契約する

特に重要なのが、「導入するうえで絶対に外せない条件」を明確にしておくことです。

決済代行サービスは数が多く、どれを選べばよいか迷ってしまいがちですが、導入目的を明確にすることで対象サービスを絞りやすくなります。

「導入するうえで絶対に外せない条件」の例は、次のとおりです。

- 希望する決済手段があるか

- 自社の現行システムに対応しているか

- 継続課金や従量課金に対応しているか

- 自社に合った入金サイクルか

- サービス導入までの期間はどうか

- 高いセキュリティレベルか

公式サイトの情報だけだと上記の条件を満たしているかわからない場合や、絶対に外せない条件が明確でない場合、決済代行会社に直接相談してみるのもひとつの手です。

失敗しない決済代行サービス・会社の選び方9選

決済代行サービス・会社を選ぶ際は、下記9つの選定ポイントをおさえることが大切です。

- 自社に適した種類か

- ユーザーが求める決済手段は用意されているか

- 必要な機能が搭載されているか

- 決済システムは安定的に稼働しているか

- 入金サイクルは自社に合うか

- 導入実績は豊富か

- セキュリティ体制は充実しているか

- 初期費用や月額費用、決済手数料は適切か

- 導入前後のサポート体制は充実しているか

さっそく、ひとつずつ見ていきましょう。

【選び方1】自社に適した種類か

決済代行サービスは、主に下記3つの種類に分かれます。

【決済代行サービスの主な3つの種類】

- BtoB向けの決済代行サービス

- BtoC ECサイト向けの決済代行サービス

- BtoC 実店舗向けの決済代行サービス

たとえば、ECサイトに導入する場合、多くのユーザーが利用する「クレジットカード決済」のセキュリティ対策は充実しているかを確認することが大切です。

また、企業間取引では「掛売り」がおこなわれることもありますが、BtoB向けの決済代行サービスのなかには、法人の掛売りにともなう業務を代行してくれるものがあります。

このように、種類ごとにサービスの特徴は異なるため、自社に適した種類を選ぶことが重要です。

詳しくは、後ほど「決済代行サービスの主な3つの種類」で解説するので参考にしてください。

【選び方2】ユーザーが求める決済手段は用意されているか

ユーザーが求める決済手段がないと離脱の原因になってしまい、ビジネスチャンスを逃す可能性が高まります。

したがって、決済代行サービスを選ぶ際は、ユーザーが求める決済手段が用意されているか確認することが大切です。

今では多くの決済手段が登場しており、一例として次のようなものがあります。

【決済手段の例】

- クレジットカード決済

- QRコード決済

- 電子マネー決済

- キャリア決済

- 代引き支払い

- コンビニ払い

- 後払い決済

たとえば、主婦層のユーザーが多い場合、クレジットカード決済やQRコード決済などポイント還元の多い決済手段がおすすめです。

また、高齢層のユーザーが多い場合、デジタルな決済手段に抵抗がある人もいるため、コンビニ支払いや代引き支払い、後払い決済などを選択するのもよいでしょう。

一方で、全世代のユーザー層をターゲットにする場合、決済方法が豊富に用意されているかが重要なポイントになります。

【選び方3】必要な機能が搭載されているか

3つ目は、必要な機能が搭載されているか確認することです。

ここでは、決済代行サービスを利用するうえで欠かせない「決算管理機能」に絞って解説します。

効率的な決済処理を可能にするためにも、次のような機能が搭載されているか確認しましょう。

| 機能 | 概要 |

|---|---|

| 一括処理 | 数件〜数百件の決済処理を一度にまとめて実施できる |

| ファイル処理 | 数百件〜数万件の決済処理を一度にまとめて実施できる |

| 自動検知 | コンビニ決済やペイジー決済でユーザーが支払いを終えたかを自動で検知できる |

「ファイル処理」は、一括処理では対処しきれない規模の処理をおこなう際に活躍する機能です。

また、「自動検知」が搭載されているサービスであれば、ユーザーの支払い状況を1件ずつ目視で確認する手間が省けます。

照合作業を効率化したい場合は、自動検知機能が搭載されているかも確認しましょう。

【選び方4】決済システムは安定的に稼働しているか

決済システムの障害は売上に直接影響するため、慎重な見極めが必要です。

決済システムの安定性を確認する目安として、次の項目をチェックしましょう。

- 決済処理実績の多さ

- サーバー稼働率の高さ

- サーバーのバックアップ体制の充実度

決済処理実績が多い会社は、安定して決済処理できるシステムを持っている可能性が高いです。

サーバー稼働率はサーバーダウンに関係する項目であるため、前年の実績などを確認して稼働率が高い会社を選びましょう。

【選び方5】入金サイクルは自社に合うか

入金サイクルとは、決済代行会社から入金されるサイクルのことです。

次のように、決済代行会社ごとにさまざまな入金サイクルが用意されています。

- 月末締め、翌月末入金

- 月2回入金

- 月3回入金

企業によっては、入金サイクルが長いとキャッシュフローが追いつかなくなる恐れがあります。

月に複数回の入金サイクルを組めるサービスも存在するため、自社の経営状況を考慮しつつ事業を円滑に回せる入金サイクルを選ぶことが大切です。

【選び方6】導入実績は豊富か

決済代行サービスを選ぶ際は、導入実績が豊富かを確認するのもポイントです。

導入実績の多い業者であるかは、そのサービスが信頼できるかを表す指標になります。

具体的には、次のようなポイントを確認するようにしましょう。

- 大企業への導入実績が豊富か

- 同業種での導入実績があるか

特に大手企業や上場企業での導入実績が豊富な会社は、信頼できるサービスを提供している可能性が高いです。

決済代行サービスへは自社の売上を預けることになるため、導入実績が豊富で破綻するリスクの少ない企業を選択することも重要です。

【選び方7】セキュリティ体制は充実しているか

自社のセキュリティを強化しても、導入する決済代行サービスのセキュリティが脆弱な場合、情報漏洩する危険性があります。

したがって、決済代行サービスを選ぶうえで「セキュリティ体制の充実度」は特にチェックしたいポイントです。

具体的には、次のような基準を取得・準拠しているか確認しましょう。

- PCI DSS

- ISMS認証

- プライバシーマーク

「PCI DSS」は、VISAやJCBなど主要国際ブランド5社が設立・運用しているクレジットカードのセキュリティ基準です。

「PCI DSS」に準拠するには、各種の審査を通過する必要があります。

「ISMS認証」とは、下記の情報セキュリティに関する要件を満たしていると判断された場合に取得できるものです。

- 機密性:権限を持つ人だけが情報にアクセスできる状態にすること

- 完全性:改ざんなどを防ぎ、情報が正確かつ最新の状態を保つこと

- 可用性:必要なときに情報にアクセスできる状態を維持すること

「ISMS認証」は第三者から客観的な評価を受けるもので、国際基準と同等のセキュリティ体制かを確認できます。

「プライバシーマーク(通称:Pマーク)」は、個人情報を適切に取り扱っている事業者様に対して付与されるものです。

このマークは、一般財団法人日本情報経済社会推進協会が使用を認めた事業者様にのみ与えられます。

【選び方8】初期費用や月額費用、決済手数料は適切か

8つ目は、費用・手数料が適切かどうかです。

初期費用が無料のサービスやオプション料金を設定しているサービスなど、料金プランは各社で異なります。

Web上では細かな金額を提示していないサービスもありますので、見積もりを依頼して複数の会社で比較検討することが重要です。

なお、決済代行サービスの導入・運用で発生する費用には、次のようなものがあります。

| 導入・運用で発生する費用 | 内容 |

|---|---|

| 初期費用 | 決済代行サービスを導入する際にかかる費用 |

| 月額費用 | システム利用料や管理料など |

| 決済手数料 | 決済にかかる手数料 |

| トランザクション費用 | データ転送時にかかる費用 |

トランザクション費用は、決済1件ごとに発生することが基本です。

なかには、トランザクション費用を無料で設定しているサービスもあります。

少額決済が多いECサイトの場合、トランザクション費用が高額なサービスを導入すると手数料の総額が割高になってしまうため注意が必要です。

また、オプション料金に課金する際は、自社で長期的に必要なオプションなのか、他社では無償で使用できないかなども確認するようにしましょう。

【選び方9】導入前後のサポート体制は充実しているか

サポート体制が充実しているか確認する項目として、次のようなものが挙げられます。

- サービス導入時のサポート

- 導入後のトラブルに対するサポート

- エンドユーザーに対するサポート

多くのサービスがメールや電話でのサポートを実施しているものの、よりスピーディーな対応を求めるのであれば24時間対応してくれる会社がよいでしょう。

また、エンドユーザーの決済トラブルに対しても、カスタマーサポート体制が整っている決済代行会社であれば迅速にアドバイスしてもらえます。

導入実績の多い会社は、過去の経験から培ってきたノウハウがあるため、技術面や運用面で手厚いサポートを受けられる可能性が高いです。

ここで、これまでの内容をまとめます。

【失敗しない決済代行サービス・会社の選び方9選】

- 自社に適した種類か

- ユーザーが求める決済手段は用意されているか

- 必要な機能が搭載されているか

- 決済システムは安定的に稼働しているか

- 入金サイクルは自社に合うか

- 導入実績は豊富か

- セキュリティ体制は充実しているか

- 初期費用や月額費用、決済手数料は適切か

- 導入前後のサポート体制は充実しているか

続いて、大きく3種類に分かれる決済代行サービスの特徴や、代表的なサービスを確認しましょう。

決済代行サービスの主な3つの種類

決済代行サービスの主な種類は、次の3つです。

- 企業間の取引を扱うBtoB向けのサービス

- ECサイトなどBtoC向けのサービス

- 実店舗などBtoC向けのサービス

それぞれの特徴を理解して、自社に最適な種類をお選びください。

【種類1】BtoB向けの決済代行サービス

BtoB向けの決済代行サービスは、各種決済の代行に加えて企業間取引を効率化できるサービスを備えていることが特徴です。

▼企業間取引を効率化できるサービスの例

- 後払いの請求代行

- 掛け売りの与信審査

- 請求書発行

- 集金入金管理

- 督促

- 代金回収

企業間取引において請求業務にかかる人的負担は大きくなりがちですが、BtoB向けの決済代行サービスを導入することで効率よく請求業務がおこなえます。

また、掛け売りの与信審査もスピーディーに実施されるため、取引先とのビジネスが円滑に進みやすくなります。

【種類2】BtoC ECサイト向けの決済代行サービス

BtoC ECサイト向けの決済代行サービスは、下記のような各種決済を導入企業の代わりに実施してくれるサービスです。

- クレジットカード決済

- 銀行振込

- 代金引換

- キャリア決済

- コンビニ決済

実店舗で必要なPOSシステムを取り扱うなど、オンラインと実店舗の両方をカバーできるサービスもあります。

また、決済業務だけではなく、顧客情報の収集や行動履歴などマーケティング支援を受けられるサービスも存在します。

【例:BtoC ECサイト向けの決済代行サービス】

【種類3】BtoC 実店舗向けの決済代行サービス

BtoC 実店舗向けの決済代行サービスは、ひとつ前で紹介したBtoC ECサイト向けの決済代行サービスと同様、導入企業の代わりに各種決済を実施してくれるサービスです。

海外からの観光客が多い事業様向けに、多言語対応のシステムを持つサービスもあります。

決済代行とあわせて専門的な不正対策が重要

決済代行サービスの導入とあわせて対策したいのが、年々巧妙化する不正手口への対策です。

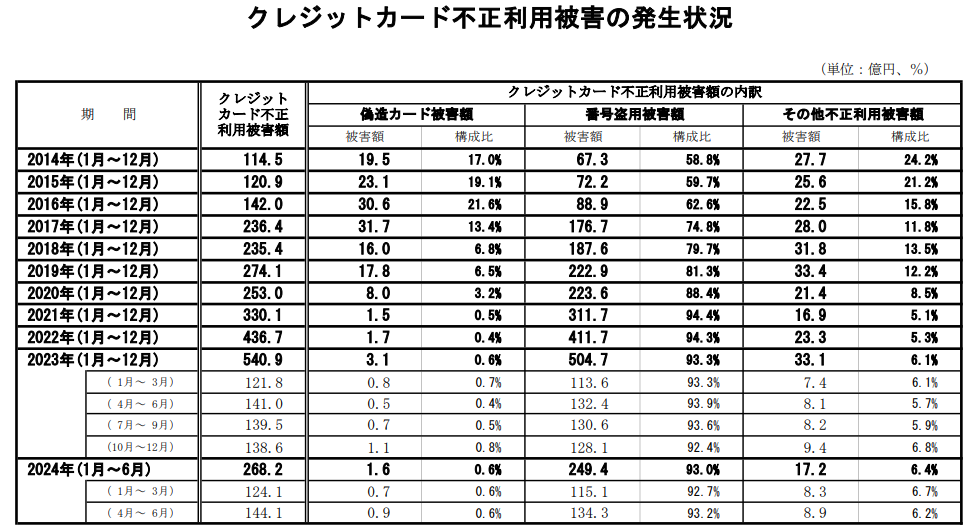

なかでもクレジットカードの不正利用被害額は増加傾向にあり、2023年には過去最多の540億円となりました。

※引用:「一般社団法人日本クレジット協会」

今後も不正利用被害は増加することが予想されるなか、事業者様には決済代行会社が整備するセキュリティシステムだけに頼らない専門的な対策が求められます。

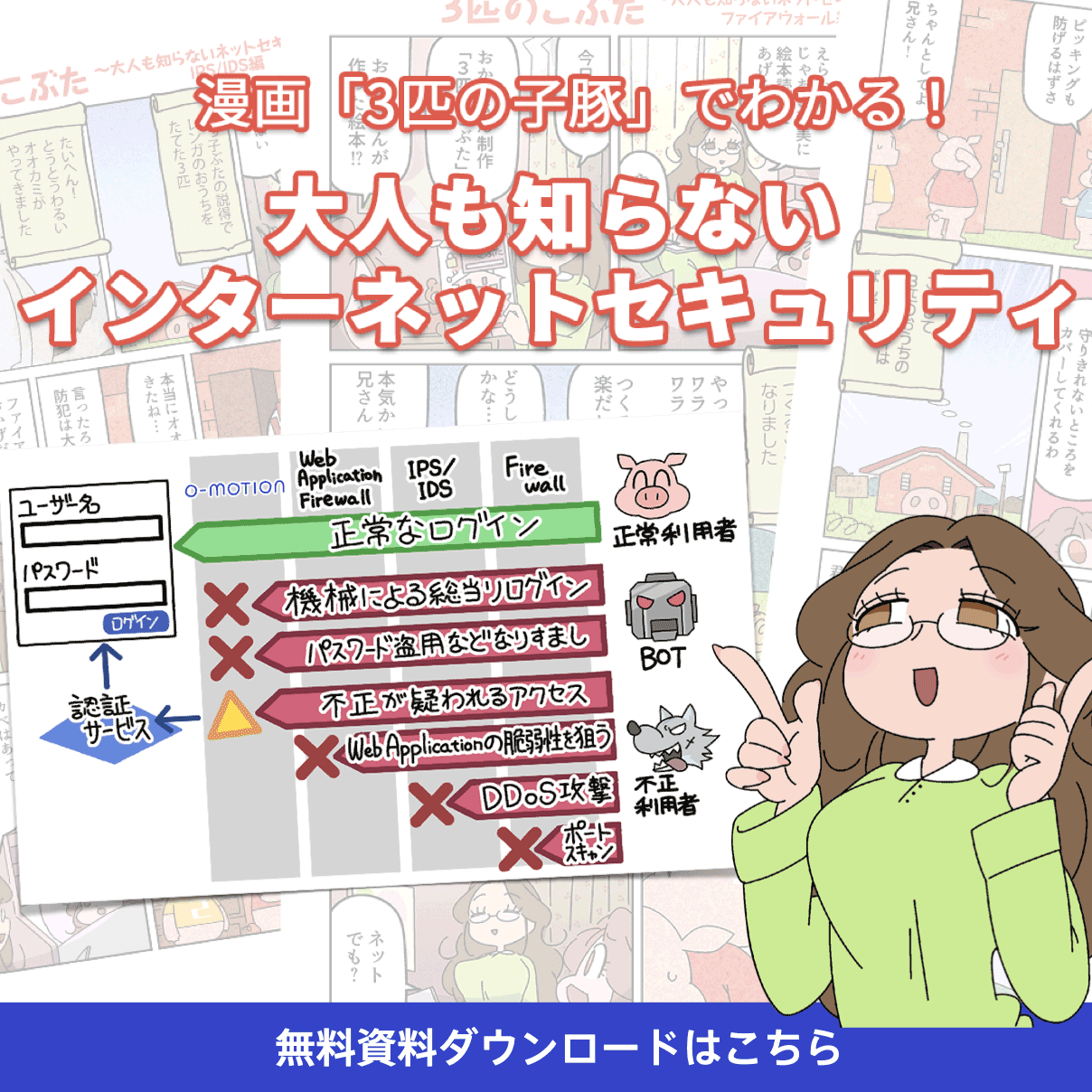

そこでおすすめなのが、最新の不正手口にも対応しやすい不正注文検知サービスの導入です。

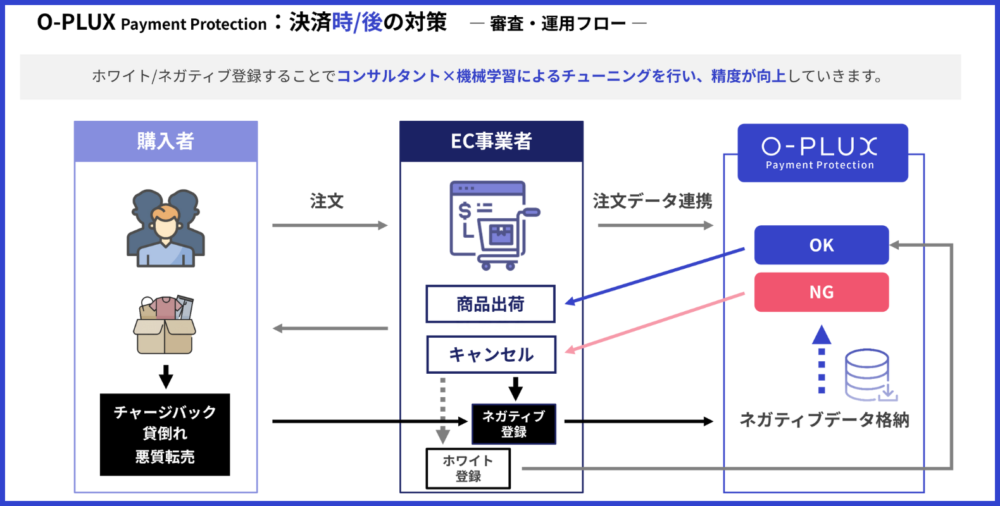

たとえば、かっこ株式会社の「O-PLUX」は、導入企業累計120,000サイト以上の実績から導き出した不正データをもとに、正常な決済か怪しい決済かを網羅的にチェックできます。

※参考:かっこ株式会社

不正を繰り返す人の買い方や他社での類似不正のデータもシステム内に搭載しているため、さまざまな購入方法の不正注文をリアルタイム審査で見抜くことが可能です。

最新の不正手口も見逃さない「O-PLUX」については、以下のボタンをクリックのうえご確認ください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

まとめ

決済代行サービス・会社の選び方や、種類ごとの主な特徴を紹介しました。

漠然とサービス内容を比較するのではなく、まずは「導入するうえで絶対に外せない条件」を整理することが大切です。

【導入するうえで絶対に外せない条件の例】

- 希望する決済手段があるか

- 自社のシステムに対応しているか

- 継続課金や従量課金に対応しているか

- 自社に合った入金サイクルか

- サービス導入までの期間はどうか

- 高いセキュリティレベルか

外せない条件を明確にしたあとは、下記9つの選び方をもとに対象サービスを絞り込みましょう。

【失敗しない決済代行サービス・会社の選び方9選】

- 自社に適した種類か

- ユーザーが求める決済手段は用意されているか

- 必要な機能が搭載されているか

- 決済システムは安定的に稼働しているか

- 入金サイクルは自社に合うか

- 導入実績は豊富か

- セキュリティ体制は充実しているか

- 初期費用や月額費用、決済手数料は適切か

- 導入前後のサポート体制は充実しているか

また、決済代行サービスの導入とあわせて、年々巧妙化する不正行為への対策が欠かせません。

当サイトでは、最新のデータからクレジットカード不正の実態を解説した資料を無料配布しています。

クレジットカード不正の現状について詳しく知りたい方は、以下のバナーをクリックのうえご確認ください!

-8-1000x300.png)