決済代行を利用せずにクレジットカード決済を導入・運用する場合、手間やコストが負担になってしまいがちです。

そのようななか、決済代行はクレジットカード決済の導入手続きや運用管理などを代行してくれるため、利用することで業務効率化やコスト削減を期待できます。

本記事では、

- クレジットカード決済代行の特徴

- 決済代行を利用せずにクレジットカード決済を導入する場合のリスク

- クレジットカード導入・運用時に決済代行を利用するメリット・デメリット

- 決済代行を利用してクレジットカード決済を導入する流れ

などについて解説します。

決済代行サービスの選定ポイントも紹介しますので、ぜひ最後までご一読ください。

目次

クレジットカード決済代行とは

クレジットカード決済代行とは、事業者様とクレジットカード会社との間に入り、導入手続きや運用管理などを代行することです。

販売機会を逃さないためにも、クレジットカード決済を導入することは事業者様にとって必要不可欠といえます。

しかし、各カード会社と直接契約を結ぶことは手続きが煩雑になりやすく、コスト面でも負担になりがちです。

そのため、サービスを導入するだけで多くの決済を簡単に導入・運用できる決済代行サービスが重要な役割を担います。

なお、決済代行サービスの役割や導入メリットなどは、下記記事でも詳しく解説してありますのでご参照ください。

また、クレジットカードの仕組みや種類に関しては、下記記事で解説していますのでご一読ください。

決済代行を利用せずにクレジットカード決済を導入する場合のリスク

前提として、クレジットカードを導入する際に事業者様がカード会社と直接契約を結ぶことも可能です。

しかし、決済代行を利用せず、自社でカード決済を導入すると次のようなリスクがあります。

【決済代行を利用せずにクレジットカード決済を導入する場合のリスク】

- 自社に見合ったカード会社を選ぶ作業に手間がかかる

- 導入手続きや運用管理をカード会社ごとに実施しなければならない

- 自社システムの構築・開発に莫大なコストと時間がかかる

クレジットカード決済の導入・運用に関する負担を減らすなら、決済代行の利用がおすすめです。

その理由について、次の章でさらに詳しく見ていきましょう。

クレジットカード導入・運用時に決済代行を利用する5つのメリット

クレジットカードの導入・運用時に決済代行を利用するメリットは、大きく次の5つです。

- クレジットカード決済を簡単に導入できる

- 高度なセキュリティ対策のもとクレジットカード決済を導入できる

- 各カード会社への料金交渉を代行してもらえる

- クレジットカード決済の効率的な運用を手助けしてもらえる

- クレジットカード決済の導入・運用にかかるコストを削減できる

ひとつずつ解説します。

【メリット1】クレジットカード決済を簡単に導入できる

前提として、事業者様がクレジットカード決済を自社で導入する際は、各カード会社との契約手続きが必要です。

一方で、決済代行サービスを利用すると、各カード会社と個別の契約手続きをしなくても、決済代行サービスと加盟店契約を結ぶだけで複数のクレジットカード決済を一括導入できます。

また、システムを改めて開発しなくても、設定を変更するだけでクレジットカード決済を簡単に追加することが可能です。

【メリット2】高度なセキュリティ対策のもとクレジットカード決済を導入できる

クレジットカード決済を導入すると利用者の個人情報を扱うことになるため、事業者様によるセキュリティ対策が欠かせません。

しかし、数々のセキュリティ要件を満たしたシステムを用意するとなると構築費用が莫大にかかり、ハードルが高くなってしまいがちです。

そこでおすすめなのが、決済代行サービスの活用です。

決済代行サービスは、不正対策として「3Dセキュア」や「セキュリティコード」などを用意しており、高度なセキュリティ対策のもとクレジットカード決済を導入できます。

【メリット3】各カード会社への料金交渉を代行してもらえる

自社でクレジットカード決済を導入する際、各カード会社と料金交渉をおこなう必要があります。

一方で、決済代行サービスを導入すると料金交渉を代行してもらえるため、余計な手間を省けます。

複数のカード会社のなかから、自社に見合ったカード会社を比較・検討する作業も不要です。

【メリット4】クレジットカード決済の効率的な運用を手助けしてもらえる

4つ目は、クレジットカード決済の効率的な運用を手助けしてもらえることです。

たとえば、クレジットカードの入金・支払いサイクルは各社ごとに異なるため、自社で管理すると時間や労力がかかります。

しかし、決済代行を利用すると、売上処理や入金処理は決済代行会社の役割です。

他にも、システムのアップデートやメンテナンスなども決済代行会社に実施してもらえるため、クレジットカード決済の運用管理が楽になります。

【メリット5】クレジットカード決済の導入・運用にかかるコストを削減できる

自社でクレジットカード決済を導入する際は、契約するカード会社の数が多くなるほど業務コストや人件費も増えてしまいがちです。

そのようななか、決済代行を利用すると、契約するカード会社の数が多いほど導入・運用にかかるコストを大幅に削減できます。

カード決済を自社で導入する場合はシステムの構築・開発に莫大なコストが発生しますが、決済代行サービスを導入すると自社でのシステム構築も不要です。

クレジットカード導入・運用時に決済代行を利用する2つのデメリット

クレジットカードの導入・運用時に決済代行を利用するデメリットは、主に次の2つです。

- 導入コストや維持費が発生する

- どのサービスを選ぶべきか迷ってしまうことがある

デメリットの回避策も紹介しますので、ぜひチェックしてみてください。

【デメリット1】導入コストや維持費が発生する

多くのメリットがある決済代行サービスですが、利用する際は「初期費用」「月額費用」「決済手数料」「オプション料金」が発生します。

しかし、決済関連業務の効率化により、自社でクレジットカード決済を導入する場合と比較してトータルコストを削減できる可能性は高いです。

料金体系は各社によって異なるものの、直接問い合わせてみてからでないと詳細な金額を確認できないケースも少なくありません。

必要に応じてサービス提供企業に問い合わせをおこない、必ず複数社で比較検討するようにしましょう。

【デメリット2】どのサービスを選ぶべきか迷ってしまうことがある

決済代行サービスは種類が多いため、どのサービスを選ぶべきか迷ってしまいがちです。

しかし、対応しているカードブランドが限定されていることもあり、よく調べずに選んだ場合は希望するカードブランドを導入できないこともあります。

そこで次の章では、決済代行サービスを選ぶ際に意識すべき4つのポイントを紹介します。

決済代行サービスの選定ポイントを4つ紹介

決済代行サービスの選定ポイントは、主に次の4つです。

【決済代行サービスの選定ポイント】

- 導入実績は豊富か

- 初期費用や月額費用、決済手数料はどうか

- セキュリティ対策は充実しているか

- 希望する決済手段は用意されているか

お金を扱う決済代行サービスは信頼できる会社を選びたいものですが、その際にポイントとなるのが導入実績です。

特に同業種での導入実績が豊富であれば、自社との相性の良さも期待できます。

また、決済代行サービスが提供する決済手段は、クレジットカード決済だけではありません。

電子マネー決済や携帯キャリア決済、コンビニ決済など多種多様な決済手段のなかから最適な組み合わせを選べます。

その際に、希望する決済手段がどれだけ用意されているかも、重要なポイントのひとつです。

【6ステップ】決済代行を利用してクレジットカード決済を導入する流れ

決済代行を利用してクレジットカード決済を導入する際は、次のような流れで進んでいきます。

【決済代行を利用してクレジットカード決済を導入する流れ】

- 事業者様が決済代行会社へ問い合わせをおこなう

- 決済代行会社が事業者様へヒアリングし、見積もりを提示する

- 事業者様が決済代行会社へ申し込む

- 決済代行会社が審査を実施する

- 決済代行会社が事業者様専用のシステムを構築する

- 事業者様がシステムを利用する

事業者様が決済代行会社へ申し込んでから利用開始になるまでは、数週間〜数ヵ月程度かかるのが一般的です。

申し込みにあたっては、各会社が指定する提出書類の準備も必要です。

クレジットカード決済の導入が必要なタイミングから逆算し、余裕を持って手続きを進めるようにしましょう。

クレジットカード決済の導入時は不正対策も重要

クレジットカード決済は、キャッシュレス決済のなかで最も利用率が高く、事業者様にとって欠かせない存在といえます。

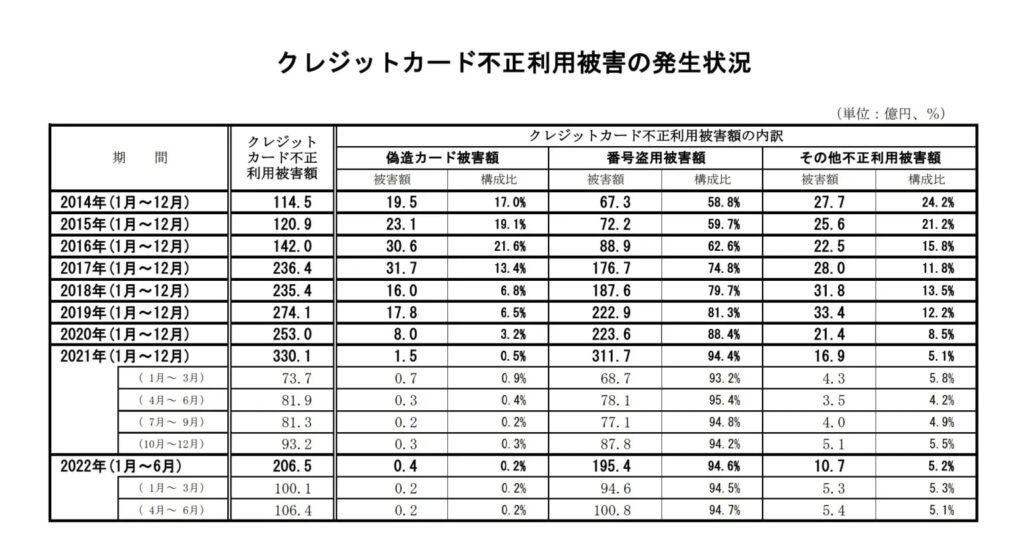

しかし、下図のようにクレジットカードの不正利用被害は増加しており、2021年の被害額は過去最多の330億円となりました。

不正行為は年々巧妙化していることもあり、クレジットカード決済の導入時は不正対策が欠かせません。

そこでおすすめなのが、専門的なサービスの導入です。

たとえば、不正注文検知システム「O-PLUX」は、累計120,000サイト以上の注文データを基にリアルタイムで不正注文か否かの判定をおこないます。

\導入企業様のインタビューを公開中!/

導入事例一覧はこちら

「O-PLUX」なら自動で不正注文を検知できるため、人力での目視チェックと比べて効率的に不正行為をモニタリングすることが可能です。

最新の不正手口にも対応しやすい「O-PLUX」について、詳細が気になる方は以下のボタンをクリックのうえご確認ください!

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

なお、下記記事ではクレジットカード不正の最新の結果やECサイト事業者様が取り入れたい対策を解説していますので、ぜひご一読ください。

まとめ:クレジットカード導入時は決済代行の利用がおすすめ

クレジットカードの導入・運用時に決済代行を利用するメリット・デメリットや、決済代行サービスの選定ポイントなどを解説しました。

クレジットカード決済代行とは、事業者様とクレジットカード会社との間に入り、導入手続きや運用管理などを代行することです。

事業者様がクレジットカード決済を導入・運用する際に決済代行を利用すると、下記5つのメリットを得られます。

【クレジットカード導入・運用時に決済代行を利用する5つのメリット】

- クレジットカード決済を簡単に導入できる

- 高度なセキュリティ対策のもとクレジットカード決済を導入できる

- 各カード会社への料金交渉を代行してもらえる

- クレジットカード決済の効率的な運用を手助けしてもらえる

- クレジットカード決済の導入・運用にかかるコストを削減できる

一方で、次のようなデメリットも存在するため、事前によくリサーチして複数社で比較検討することが重要です。

【クレジットカード導入・運用時に決済代行を利用する2つのデメリット】

- 導入コストや維持費が発生する

- どのサービスを選ぶべきか迷ってしまうことがある

また、事業者様がクレジットカード決済を利用する際は不正行為への対策が求められますが、そのためには不正の現状を正しく把握することも大切です。

当サイトでは、クレジットカード不正の現状がわかる資料を無料配布しています。

気になる方は以下のボタンをクリックのうえ、ダウンロードしてください!

-8-1000x300.png)