「現金支払い以外にも、どんな支払い方法があるのかな」

「それぞれの支払い方法のメリットやデメリットを知っておきたい」

このような悩みを抱えている方も、いるのではないでしょうか?

支払い方法は、現金払いを含めてオンラインとオフラインをあわせると様々な方法があります。支払い方法の種類が多い分、不正利用への対策は必要不可欠です。

そこで本記事では、以下の内容についてご紹介しています。

- 主な支払い方法のまとめ

- 不正アクセスのリスク

- 不正アクセスを防ぐ方法

ECサイトをこれから運営しようと思っている企業や事業者の方は、ぜひ最後までお読みください。

目次

主な支払い方法を一覧で紹介!

支払い方法は現金での支払いだけでなく、様々な支払い方法が存在しています。

支払い方法は特にECサイトの成功の鍵と言われており、令和元年消費者向けのECサイトの市場規模が19.4兆円にまで拡大しています。

自社でサービスや商品を販売したい時、顧客にあった支払い方法を導入する選択が必要です。

支払い方法はオンラインとオフラインに分かれており、代表的なものだと以下の項目が挙げられます。

| オフライン | ・現金での支払い ・代金引換(着払い) ・コンビニ決済 |

|---|---|

| オンライン | ・クレジットカード ・口座振替 ・銀行ネット決済 ・携帯のキャリア決済 ・ペイジー ・電子マネー決済 ・プリペイド決済 ・ビットコイン決済 ・ウォレット決済 |

表に記載されている支払い方法の中で、導入頻度が高い項目を詳しく解説していきます。

【方法1】現金での支払い

現金での支払いは、最も幅広い用途で使用されている決済方法です。直接現金で支払いするため、お金の管理がしやすいです。

キャッシュレス決済と違い、どのお店でも支払いができます。しかし、近年はカフェやプロ野球の球場ではキャッシュレス化の動きが増しており、現金支払いの店舗が減少傾向です。

他にも現金での支払いは以下のデメリットがあります。

- サイフが重くなる

- ポイントや優待が付きにくい

- インターネットでの買い物時に手数料が発生する

現金での支払いはメリットもあります。メリットの1つを紹介すると、代金引換(着払い)です。

代金引換は、ヤマト運輸や佐川急便などの運送業者が購入者に商品を手渡す際、料金を徴収してくれるサービスです。購入者は商品を見てから支払うため、カードや電子マネーがいりません。販売店側も購入者から料金を回収できるため、ポピュラーな支払い方法です。

現金での支払い方法は、キャッシュレス化により減少傾向です。しかし代金引換では、まだまだ現金が活躍しています。

【方法2】銀行振込での支払い

銀行振込での支払いは「口座振替・口座振込」と「請求書払い」2つの支払い方法に分かれています。

2つの支払い方法を詳しく見ていきましょう。

口座振替・口座振込

口座振替と口座振込はどちらも、お金の移動になりますが、意味が異なります。2つの支払い方法の特徴を以下の表にまとめたので見ていきましょう。

| 方法 | 口座振替 | 口座振込 |

|---|---|---|

| 主体 | 金融機関 | 消費者 |

| 支払い方法 | 契約者の口座からサービス代金を引き落とし、専用口座に移動させ | 同じ銀行の他人の口座または、他の銀行口座にお金を移動させる |

| 例 | 水道料金、光熱費、携帯料金など | 商品代金の支払い |

| 手数料 | お金を受け取る側が支払う | 振込の度、お金を送る側が支払う |

| メリット | 毎月、決まった日に自動で引き落としされる 引き落としされてすぐ記録が付く | 導入が簡単 入金までの期間が短い 残高を確認しなくて済む |

口座振替は、消費者からの料金回収をおこなう労力の削減ができます。

口座振替は指定された日付になると、自動で消費者の預金口座から引き落としされるため代金未回収のリスクが低く、引き落としできなかった際の督促や確認作業を削減できます。

口座振込は口座振替とは異なりATMや銀行窓口に自ら赴き、手続きをする必要があります。

しかし、銀行が提供しているネットバンキングを利用すると、インターネットから好きなタイミングで口座振込の手続きがおこなえます。よって近くにATMや銀行窓口がない方に便利です。

口座振込は振込詐欺被害を防止するため、1日の振込金額が銀行ごとに定められています。

複数回に分けて振込する場合、銀行口座に振り込みする際は振込手数料も負担となるので注意しましょう。

請求書払い

請求書払いとは「料金後払い」や「掛け払い」と言われています。主にBtoB

(企業間取引)やフリーランスの方が使用されている支払い方法です。

請求書は後払いのため、代金を支払う能力があるのかどうか判断するために、取引開始前に利用されます。

支払い能力があるのかどうか判断することを「与信調査」とも言います。取引先の支払い能力を事前に把握することで、未回収を防げるのがメリットです。

請求書払いは与信調査の部分だけでなく、公共料金の支払いでも活用されています。よくある例として、電気代や光熱費、自動車税の納付書にバーコードが記載されています。

バーコードを読み取ることで、キャッシュレス決済で料金を支払い可能です。

【方法3】カードでの支払い

現金支払いと違い、カードでの支払いは現金を所持していなくても商品の購入やサービスを利用できる支払い方法です。

カード会社が立て替えて後日、決められた「締め日」で集計と加算がされ「支払い日」により契約者の銀行口座から引き落としされる支払い方法が多くを締めています。

カードでの支払い方法は以下の3つです。

- クレジットカード

- デビットカード

- プリペイドカード

それぞれの特徴とメリット、デメリットを見ていきましょう。

クレジットカード

クレジットカードとは、キャッシュレス決済の1つです。財布の中に現金がなくてもクレジットカードがあれば、店舗で商品を購入する時、インターネットで商品やサービスを購入する時に使用できます。

なぜ、現金を支払いしていないのに商品やサービスを購入できるのか?クレジットカード会社が立て替えてくれているからです。

通常の現金を使って会計をする場合、一括払いとなりますが、クレジットカードでは以下の3つの支払い方式があります。

- 一括払い

- 分割払い

- リボ払い

すべての支払い方式はクレジットカード会社が立て替えてくれるため、後払いと似ています。

支払いのタイミングをずらせるため、お財布の中に現金がなくてもクレジットカードを使うと購入やサービスの利用ができます。

クレジットカードのメリットとデメリットを以下の表にまとめました。

| メリット | ・手持ちにお金が無くても買い物できる ・ポイントが貯まる ・カード会社ごとに優待サービスがある |

|---|---|

| デメリット | ・使いすぎてしまう可能性がある ・無くしてしまうと不正利用されてしまう ・支払い方法によっては手数料が掛かる |

クレジットカードの仕組みや注意点について、さらに詳しく知りたい方は以下記事をご一読ください。

デビットカード

デビットカードは、現金支払いと似ており決済と同時にデビットカードの契約時に設定した、銀行口座から料金が自動で引き落とされるカードです。

クレジットカードは後日、設定した銀行口座から引き落としされます。一方デビットカードでは、銀行口座から引き出さずに即日支払いできるため、使いすぎの防止や利便性が優れている支払い方法です。

デビットカードのメリットとデメリットを以下の表にまとめました。

| メリット | ・使いすぎを防げる ・審査不要で高校生でも所持できる ・サービスによっては補償が用意されている ・海外でも利用できる |

|---|---|

| デメリット | ・口座に入金されている金額しか利用できない ・分割払いやリボ払いができない ・対応していないネットショップもある |

デビットカードもクレジットカードと同じように無くしてしまうと、不正利用される可能性があります。

万が一デビットカードを失くして不正利用されてしまった時は、契約している銀行やカード会社に連絡を入れ、不正利用が証明されると被害額の全額または一部が補償されます。

プリペイドカード

プリペイドカード(プリぺ・プリカ)の「Prepaid」は、前払いという意味です。

プリペイドカードはキャッシュレス決済の1つとして、使用されています。

あらかじめプリペイドカードにチャージされていた金額分、商品やサービス購入時に使用できます。

言い換えると、財布の中にある現金をしまえるカードがプリペイドカードです。プリペイドカードには2つのタイプがあります。

- 図書カードやQUOカードのような、あらかじめ使用できる金額が限られている使い切りタイプ

- 交通系ICカードのように残高をチャージして繰り替えし利用できるチャージタイプ

クレジットカード会社が発行しているプリぺードカードも登場しており、発行会社ごとにポイント付与など特典が用意されております。

プリペイドカードのメリットとデメリットを以下にまとめました。

| メリット | ・入会費や年会費がかからない ・使いすぎ防止できる ・サービスごとにポイントが貯められる ・決済情報のセキュリティ性が高い |

|---|---|

| デメリット | ・分割払いが未対応 ・チャージが手間 ・紛失や盗難があっても補償される確率が低い |

プリペイドカードはクレジットカードと違い、前払いが基本となるので使いすぎも防止できます。

【方法4】スマートフォンでの支払い

飲食店や小売店などを中心に、スマートフォンでの支払いが導入されています。

スマートフォンでの支払いは以下の3つに分かれています。

- 非接触型決済

- QRコード決済

- ポイントでの支払い

コマーシャルやネット広告でもキャンペーンを多く開催しています。特に2019年に開催されたPayPay感謝デー(50回に1回全額戻ってくる)は、大きな話題になりました。今でも覚えている人も多いのではないでしょうか。

3つの支払い方法について、特徴や具体例を紹介していきます。

非接触型決済

非接触型決済(通称コンタクトレス)とは、SuicaやiD、楽天Edyといった、スマートフォンに搭載されているNFC・FeliCa・Bluetoothを利用した支払い方法です。

昔にあった「お財布ケータイ」と似ており、クレジットカードや電子マネーをあらかじめスマートフォンに登録しておくと、支払い専用端末を通じて決済が行われます。

原則1万円までなら、暗証番号の入力やサインも必要なく素早く支払いができます。

国内において非接触型決済の普及率は交通系電子マネーが半数を占めておりますが、世界で見ると、日本の非接触型決済の普及率は高くない現状です。

QRコード決済

QRコード決済とは、スマートフォンを利用したキャッシュレス決済です。QRコード決済は2つの方式があります。

- 店舗側のバーコードリーダーに読み取りしてもらうストアスキャン方式

- 店舗側の端末画面、または紙に表示されているQRコードを読み取るユーザースキャン方式

QRコード決済はプリペイドカードのように、予めチャージすることで現金を出す手間もなく、支払う料金も購入金額ちょうどとなるためお釣りも発生しません。

身近なものを例にすると「PayPay」「楽天Pay」「d払い」など年々、QRコード決済を利用したサービスが登場しています。

QRコード決済に関する経済産業省がまとめたガイドラインについて、以下の記事で解説しておりますのでご一読ください。

ポイントでの支払い

契約しているサービスで貯めたポイントを使用し、割引や一括で商品の購入やサービスが利用できる支払い方法です。

ポイント支払いを身近なもので例えると、以下のサービスが当てはまります。

- Appleギフトカード

- Google Play Points

- 楽天ポイント

- dポイント

ポイント支払いは利用しているサービスによって獲得できるポイントが決まっています。また利用する場合もサービス内のみとなっています。

例えば、Amazonで貯めたポイントを楽天市場では使用できません。近年、ポイントはさまざまな企業と提携して専用のサービスだけでなく、他社でも貯めたり使用したりできます。

支払い方法によってはリスクもある

支払い方法にはそれぞれ、リスクが隠れています。

現金やクレジットカードでは盗難や紛失するリスクがあります。またネット購入の場合も「なりすまし」や「不正アクセス」のリスクがあるものです。

オンライン決済の発展により、クレジットカードの不正利用被害額は2020年1月から12月の間でも、223.6億円発生しているため企業や事業者側は特に注意しなければいけません。

どの支払い方法も利便性に注目されがちです。しかし決済方法のリスクについて把握しておくことも大切ではないでしょうか。リスクを把握することで、トラブルが発生しても冷静に対処できます。

オンライン決済を導入するにあたり、事業者側と利用者側でどういった危険性があるのか、あらかじめ理解したうえで導入を決定することが大切です。

またオンライン毛再における「なりすまし」や「不正アクセス」のリスクは、システムの導入で防げる可能性があります。不正注文の防ぎ方について、詳しくご紹介します。

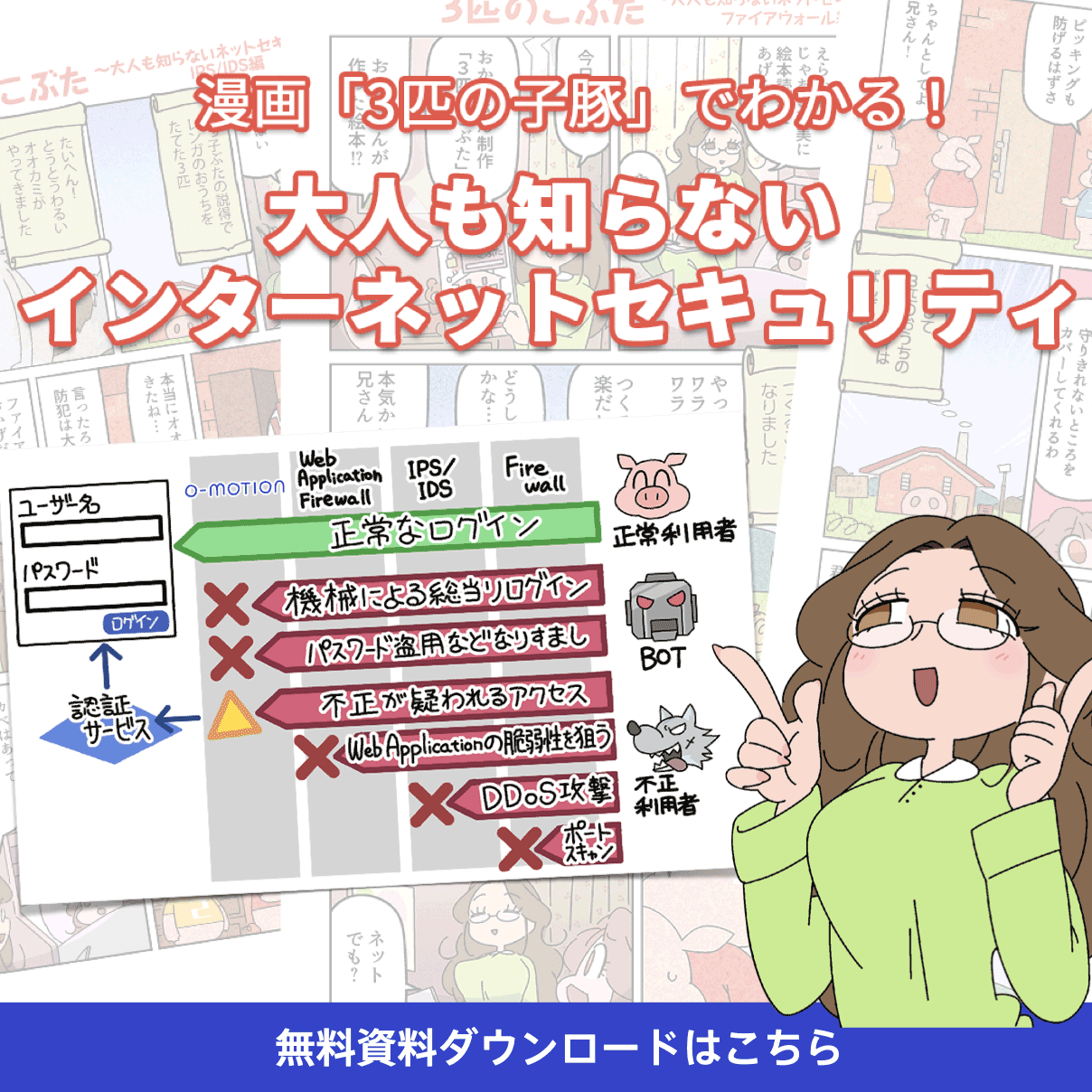

インターネットからの不正な注文を防ぐ方法

インターネットからの不正注文を防ぐ方法の1つに、「不正検知システムの導入」が挙げられます。

不正なオンライン決済が発生するとチャージバックにより、EC事業者側は損失を受けるリスクがあります。チャージバックとは、クレジットカードの不正注文に対して、クレジットカード会社が売上を取り消し、ユーザーに返金する仕組みです。

ユーザーにとってはありがたい仕組みですが、チャージバックが発生した場合は「EC事業者が金額を負担する点」に注意が必要です。商品が手元に残らず売上も上がらない状態になってしまうため、対策が求められています。

不正注文を防ぐ方法の1つとしておすすめなのが、不正検知システムの導入です。たとえば不正検知システム「O-PLUX」では、不正な注文を購入時に検知し、商品が発送される前にストップをかけることができます。

O-PLUXについて気になる方は、以下から紹介資料をダウンロードしてみてはいかがでしょうか。ダウンロードは無料でできるため、お気軽にチェックしてください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

チャージバックについて詳しく知りたい方は、以下の記事もご一読ください。

まとめ:支払い方法ごとに注意すべき点がある

時代の変化と共に、さまざまな支払い方法がリリースされています。

企業・事業者側は損失を未然に防ぐため、支払い方法ごとのリスクを把握することが大切です。支払い方法ごとの主なリスクは、以下の通りです。

- 現金・クレジットカード:盗難や紛失

- オンライン決済:不正アクセスやなりすまし

不正アクセスによる注文が近年増えています。ECサイトを運営している事業者は、不正アクセスへの対策が必要不可欠です。

不正アクセスを防ぐため、この機会に不正検知システムの導入を考えてみませんか。不正検知システム「O-PLUX」では、不正な注文をリアルタイムで見抜くため、商品の発送を未然に防げます。気になる方は、以下をチェックしてください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

-8-1000x300.png)