「割賦販売法って何?」

「割賦販売法に違反したらどうなるの?」

など、割賦販売法について疑問を抱いている方はいませんか?

割賦販売法とは、代金を分割して支払う割賦(かっぷ)販売にて、公正で健全な取引を維持し、消費者を保護するための法律です。

しかし、その内容や適用範囲、また違反した場合のリスクについて十分に理解できていない方も多いでしょう。

この記事では、

- 割賦販売法の適用範囲や違反した場合の罰則について

- 改正された割賦販売法の3つの目的

- 改正された割賦販売法で押さえるべき5つのポイント

などを解説していきます。

2020年に割賦販売法が改正されたことにより、クレジットカード加盟店の管理強化や安全な利用環境の実現といった目的が追加され、クレジットカード決済に関わる事業者は早急な対応が必要です。

本記事を一読することで、割賦販売法に違反しないためにはどのような対応・対策が必要であるかを知ることができるでしょう。

目次

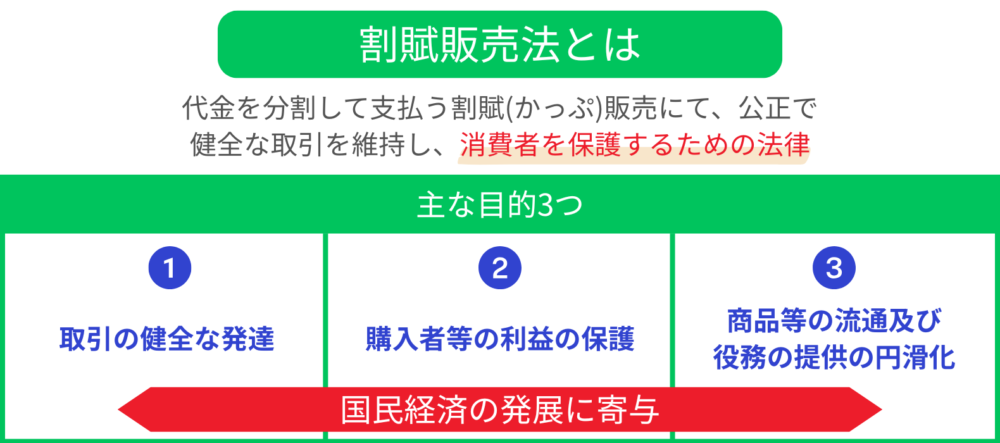

割賦販売法とは

割賦販売法は、代金を分割して支払う割賦(かっぷ)販売にて、公正で健全な取引を維持し、消費者を保護するための法律です。

分かりやすく説明すると、消費者が安心・安全なクレジットカード取引ができるように、クレジットカード決済に関わる事業者を規制する法律です。

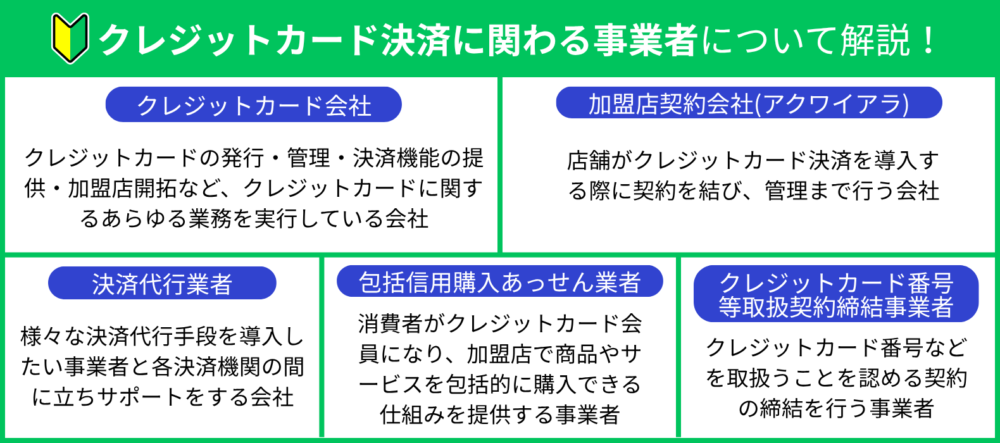

クレジットカード決済に関わる事業者とは主に、

- クレジットカード会社

- 加盟店契約会社(アクワイアラ)

- 決済代行業者

- 包括信用購入あっせん業者

- クレジットカード番号等取扱契約締結事業者

など多岐にわたります。

割賦販売法ではこれらの事業者に対し、消費者の信用情報の適切な管理や公正な契約運用を促し、トラブルを未然に防ぐための管理体制の確立が求められています。

割賦販売法の適用範囲

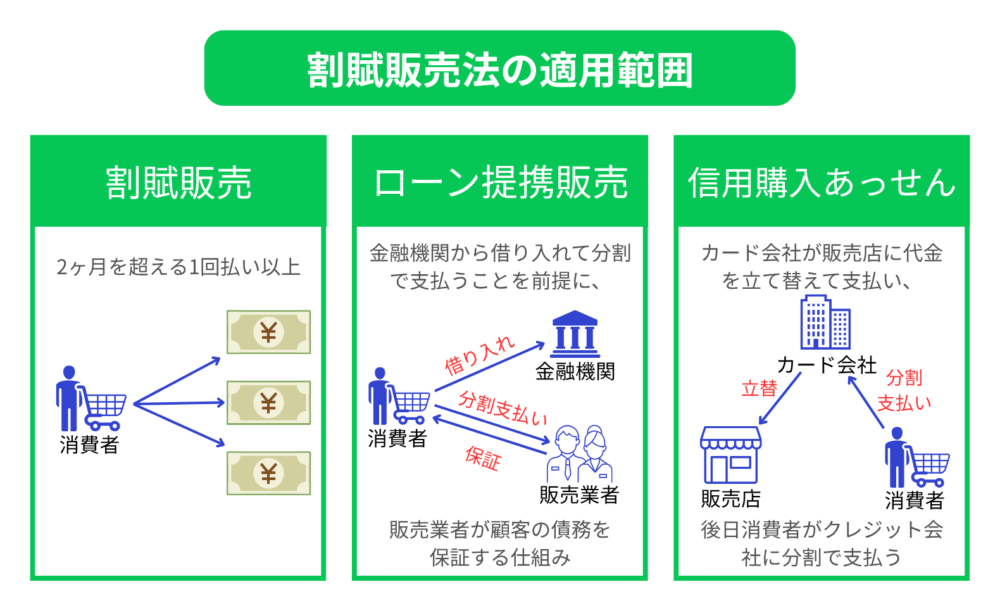

割賦販売法は、消費者が商品やサービスを購入する際に、代金を分割して支払う契約に適用される法律です。

割賦販売法の適用となるのは、

- 割賦販売

- ローン提携販売

- 信用購入あっせん

の3つの取引においてです。

物品販売だけでなく、エステティックサービスや通信教育サービスのようなサービスの分割払いも割賦販売法が適用されます。

物品販売だけでなく、エステティックサービスや通信教育サービスのようなサービスの分割払いも割賦販売法が適用されます。

ただし、クレジットカードのキャッシング機能は借入にあたるため、割賦販売法の適用対象外で、代わりに「貸金業法」の規制対象となります。

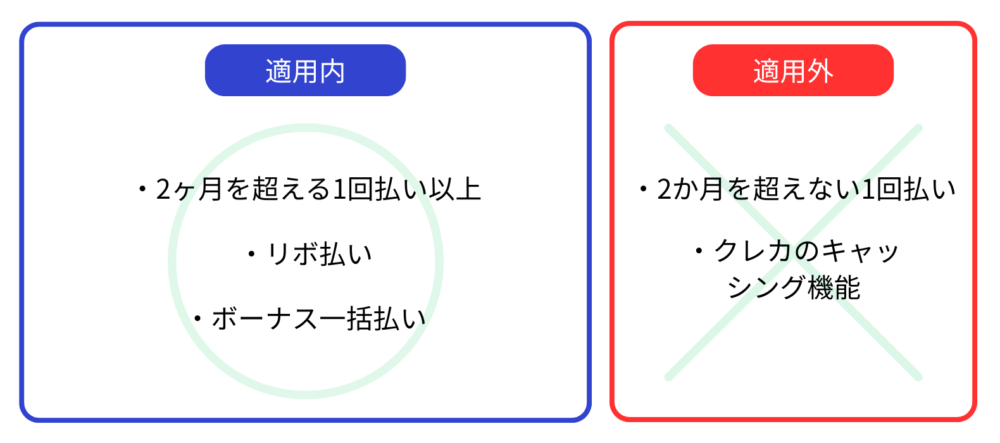

簡単にまとめると、一般的に割賦販売法の適用となる支払い方法は、

- 2ヶ月を超える1回払い以上

- リボ払い

- ボーナス一括払い

などで、対して適用外になるのは、

- 2か月を超えない1回払い

- クレジットカードのキャッシング機能

などです。

割賦販売法に違反した場合はどうなる?

もし割賦販売法に違反すると、クレジットカード決済に関わる事業者には業務停止命令や罰金、過料などのペナルティが課される可能性があります。

あるクレジットカード番号等取扱契約締結事業者では、割賦販売法の第35条に違反したとして、クレジットカード番号等取扱契約締結事業者の登録の取消し処分が下された、という事例がありました。

処分理由の詳細は、顧客からの苦情が発生しているクレジットカード加盟店に対して調査や指導、加盟店契約の解除措置などを適切に実施しなかったからです。

最初は改善命令が出されましたが、改善のための措置が実施されなかったとのことで、登録取消しの処分が下されました。

このように、繰り返し違反すると、規制当局からの監査や指導が厳しくなり、事業運営の自由度が制限される可能性があります。

これらのリスクを回避するには、法令遵守が不可欠です。

ここでは、クレジットカード番号等取扱契約締結事業者の違反事例を紹介しましたが、EC加盟店が割賦販売法に違反しないためには、割賦販売法に遵守できる不正検知サービスの導入が最も有効です。

詳しくは、『4. 事業者が覚えておくべき「割賦販売法」と「クレジットカード・セキュリティガイドライン」の関係性』で解説しています。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

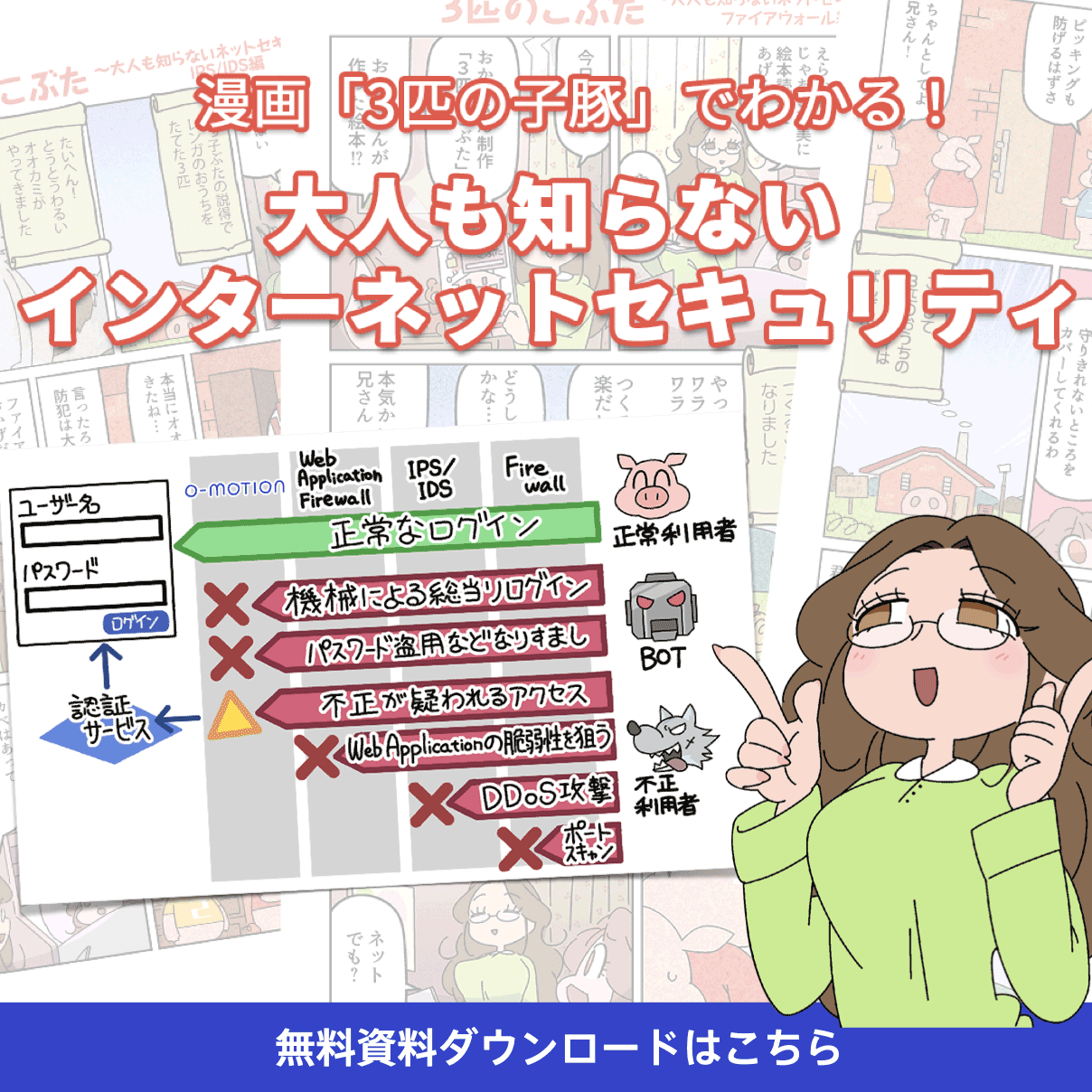

改正された割賦販売法の3つの目的

前章では割賦販売法について説明しましたが、さらなるセキュリティ強化のため、2020年に割賦販売法は改正されました。

割賦販売法が改正された目的は主に3つです。

- クレジットカード加盟店の管理を強化するため

- 安全・安心なクレジットカード利用環境を実現するため

- フィンテック事業者の参入促進のため

それぞれの目的の内容については、以下で詳しく解説していきます。

【目的1】クレジットカード加盟店の管理を強化するため

割賦販売法が改正された目的の1つ目は、クレジットカード加盟店の管理強化です。

改正割賦販売法では、加盟店に対し、クレジットカード番号などを取り扱うことを認める契約を締結する事業者(アクワイアラなど)について、登録制度が創設されました。

また、加盟店への調査なども義務付けられました。

これにより、不正リスクを軽減し、消費者がより安全にクレジットカードを利用できるようになることが狙いです。

【目的2】安全・安心なクレジットカード利用環境を実現するため

割賦販売法が改正された目的の2つ目は、安全・安心なクレジットカード利用環境を実現するためです。

改正割賦販売法では、クレジットカード加盟店に対し、クレジットカード番号などの適切な管理や不正利用対策を義務付けました。

これには近年、EC加盟店などを狙った不正アクセスやサイバー攻撃の増加などにより、クレジットカード情報の漏えいが問題となっていることが大きく影響しています。

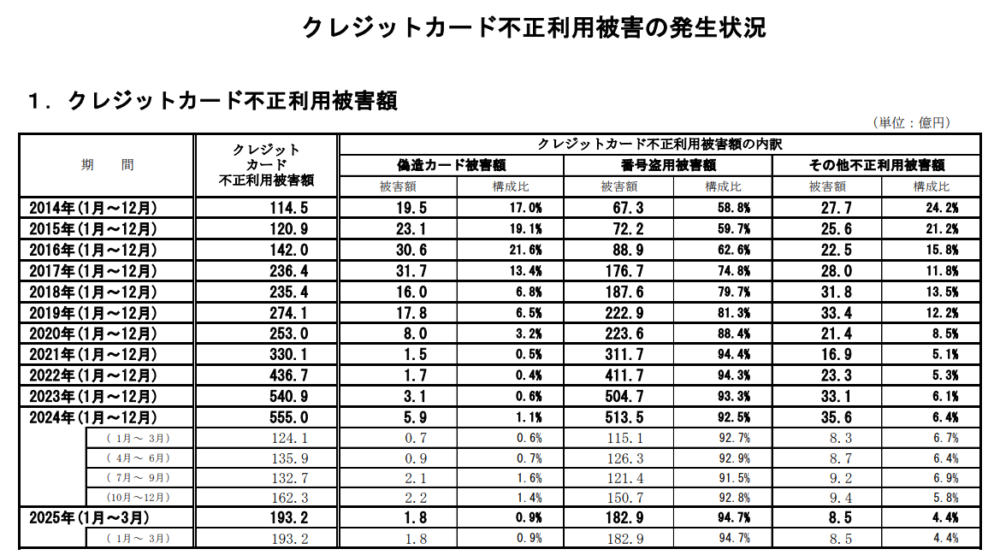

クレジットカード情報の漏えいに伴い、ネット上での本人なりすましなどによる不正利用被害は年々増加しています。

※引用:日本クレジット協会

2024年のクレジットカード不正利用被害額は555億円にのぼり、今や大きな社会問題となっています。

被害額の増加を受け、EC加盟店は3Dセキュアや不正検知サービスを導入するなど、不正利用を防ぐための対策が急務とされています。

EC加盟店が導入すべき不正検知サービスについては、『4.1 ガイドラインに遵守するためには不正検知サービスの導入が有効』で詳しく紹介しています。

また、3Dセキュアについては以下の記事で詳しく解説しておりますので、気になる方はお読みください。

このような状況をふまえて、安全・安心なクレジットカード利用環境を利用者に提供するための措置を講じるべく、割賦販売法の改正が行われました。

【目的2】フィンテック事業者の参入促進のため

割賦販売法が改正された目的の3つ目は、フィンテック事業者の参入促進です。

フィンテックとは「金融分野にIT技術を組み合わせる」ことで生まれた新しいサービスのことをいいます。

決済方法の多様化により、新たに後払いサービスに参入してきている異業種企業(SNS系企業、ECモール系企業など)も少なくありません。

一方で、増え続けている不正アクセスの事例や懸念もあることから、セキュリティ対策が義務付けられています。

これらの3つの目的を強化するために、2020年に割賦販売法が改正されました。

それでは次の章で、改正された割賦販売法で抑えるべきポイントについて解説していきます。

改正された割賦販売法で押さえるべき5つのポイント

改正された割賦販売法で抑えるべきポイントは、5つあります。

- 少額の分割後払い規制の導入

- 審査手法の高度化への対応

- QRコード決済事業者などのセキュリティ対策強化

- 書面交付義務の見直し

- 業務停止命令の新設と罰則の強化

割賦販売法に違反することがないように、5つのポイントをしっかりと覚えておきましょう。

【ポイント1】少額の分割後払い規制の導入

少額(極度額10万円以下)の分割後払いサービスについて、サービス提供事業者の登録制度を創設しました。

「登録少額包括信用購入あっせん業者」と呼ばれ、定義は下記のとおりです。

▼登録少額包括信用購入あっせん業者とは

極度額10万円以下の範囲内でクレジットカード発行等の包括信用購入あっせん業を営むことができる事業者です。少額の範囲であることに伴い、参入規制等が一部緩和されています。

※引用:経済産業省

登録内容としては、純資産要件((資産-負債)≧資本金等×90/100をグループ又は5年以内に達成等)と、適切な限度額審査に関する要件を定めるとしています。

また、消費者保護規制やセキュリティ規制は従来のクレジットカード会社と同等のものが課されるようになります。

下記の表は、旧法と改正法の違いを項目ごとに比較したものです。

【旧法と改正後の比較表】

| 旧法 | 改正法 | |

|---|---|---|

| 包括信用購入あっせん(クレジットカード) | 事業規模、限度額などに拘(かか)わらず一律に規制 | 少額(極度額10万円以下)の分割後払いサービスについて、サービス提供事業者の登録制度を創設 |

| 登録要件 | ・資本金または出資額が2000万円以上 ・(資産- 負債) ≧資本金等 × 90/100 | 【登録少額包括信用購入あっせん業者】において ・資本金要件の定めなし ・純資産要件は(資産-負債)≧資本金等×90/100をグループ全体で達成、または5年以内に達成の見込みがあれば可 |

| 与信審査 | 個別支払可能見込額の調査・算定を義務付け | 【登録少額包括信用購入あっせん業者】において 個別支払可能見込額の調査・算定を義務付け |

| 契約の解除等に係る期間 | 20日以上の相当の期間 | 【登録少額包括信用購入あっせん業者および・高度な審査手法を用いる事業者】において 7日間 |

つまり、登録少額包括信用購入あっせん業者においての登録要件が緩和されており、結果として登録少額包括信用購入あっせん業者の業務の円滑化や新規参入が見込めます。

【ポイント2】審査手法の高度化への対応

限度額の審査について、データなどに基づく新たな審査手法に対する認定制度が創設されました。

割賦販売法に基づく経済産業大臣の処分に係る審査基準の詳細はこちら

認定事業者は認定を受けた審査手法を用いることで、現行の支払可能見込額調査に代えられるとします。

認定にあたっては審査手法や内部管理体制を確認し、認定後も定期報告などを行い実施状況を監督します。

そこで著しく不適切だと判断された場合は、改善命令や認定取消しといった処罰がとられます。

この改善命令に従わなかった場合の処罰については、『1.2 割賦販売法に違反した場合はどうなる?』で事例を用いて詳しく解説しています。

【ポイント3】QRコード決済事業者などのセキュリティ対策強化

QRコード決済事業者などのセキュリティ対策も強化されます。

次の表は、改正割賦販売法で新たに加えられた事業者です。

| 旧法までの事業者 | 改正法で加えられた事業者 |

|---|---|

| ・現行のクレジットカード会社 ・立替払取次業者 ・加盟店 | ・決済代行業者 ・QRコード決済事業者 ・ECモール事業者等 |

このように、以前はクレジットカード番号などの適切管理義務の対象外とされていた「決済代行業者」や「QRコード決済事業者」、さらには「ECモール事業者」が適切管理義務の主体に追加されました。

QRコード決済の詳細については、こちらの記事もご参照ください。

【ポイント4】書面交付義務の見直し

前提として、包括信用購入あっせん業者には、次の3つの場面で書面交付義務が規定されています。

- カード等発行時または極度額増加時の取引条件表示

- カード等による代金決済時の契約書面交付義務

- 支払いの遅延による契約解除または残金の一括返済請求時の20日以上の相当期間を定めた書面による催告

旧法では、上記の「1.取引条件表示」と「2.契約書面交付」において利用者が承諾した場合にのみ、電磁的方法での提供が認められていました。

それに対し、2020年の改正では利用者の承諾がなくとも電子メールでの情報提供が可能となり、書面交付義務の緩和となりました。

この背景には、スマートフォンやPCでのキャッシュレス決済の普及とともに、包括信用購入あっせん業者の負担軽減が重要視された点があります。

ただし、利用者から求められた場合は、遅滞なく書面での発行を行わなければなりません。

【ポイント5】業務停止命令の新設と罰則の強化

検査・監督手段の強化として「包括信用購入あっせん業者」および「登録少額包括信用購入あっせん業者」に対し、下記のように従来の「登録取消し」と「罰則」の間に業務停止命令が新設されました。

- 改善命令

- 登録取消し

- 業務停止命令←新たに新設

- 罰則

また、業務停止命令における罰則も追加されています。下記は追加された罰則の一部です。

| 【罰則の追加の一部】 二年以下の懲役若しくは三百万円以下の罰金に処し、又はこれを併科する。 一年以下の懲役若しくは百万円以下の罰金に処し、又はこれを併科する。 ※引用:割賦販売法 |

背景として、不正アクセスによるクレジットカード情報漏洩の増加などが影響しており、健全なクレジット取引の発達を促すことを目的としています。

割賦販売法に違反して処罰された事例を、『1.2 割賦販売法に違反した場合はどうなる?』でわかりやすく紹介しています。

事業者が覚えておくべき「割賦販売法」と「クレジットカード・セキュリティガイドライン」の関係性

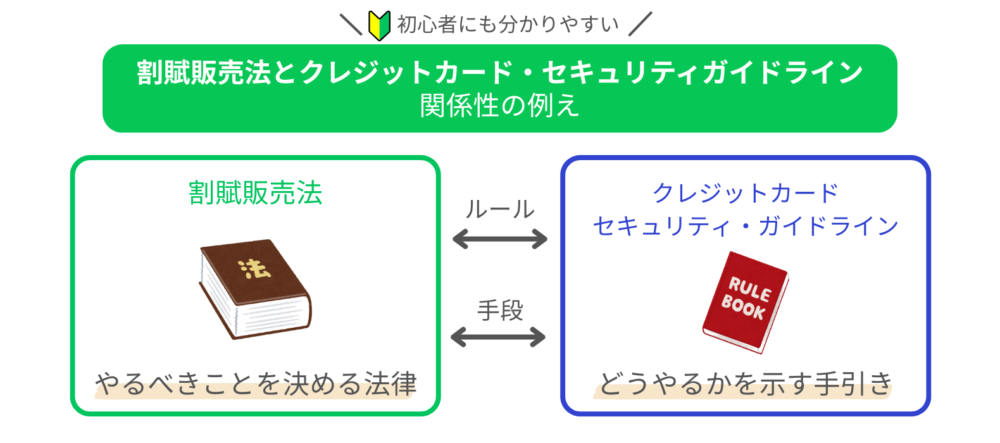

ここからは、割賦販売法と関係性が深い「クレジットカード・セキュリティガイドライン」について分かりやすく説明していきます。

割賦販売法の改正に伴い、クレジット取引セキュリティ対策協議会から「実行計画」というものが発表されました。

割賦販売法が改正された2020年には、「実行計画」の後継として、クレジットカード決済に関わる事業者が実施すべきセキュリティ対策を取りまとめた「クレジットカード・セキュリティガイドライン」が公表されました。

クレジットカード・ガイドラインでは、

- クレジットカード情報保護対策

- 対面取引におけるクレジットカードの不正利用対策

- 非対面取引におけるクレジットカードの不正利用対策

を、クレジットカード決済に関わる事業者に求めるものです。

クレジットカード・セキュリティガイドラインについては、以下の記事で詳しく解説しておりますので参考にしてください。

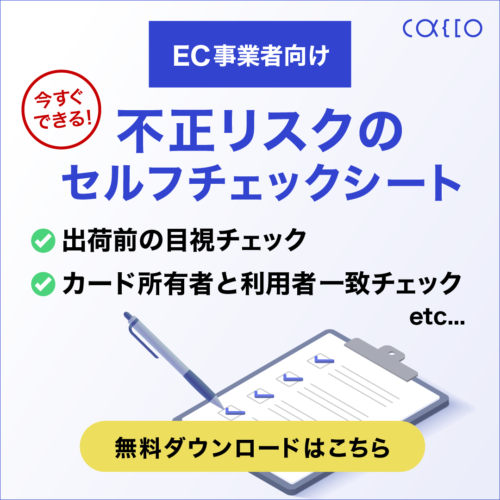

ガイドラインに遵守するためには不正検知サービスの導入が有効

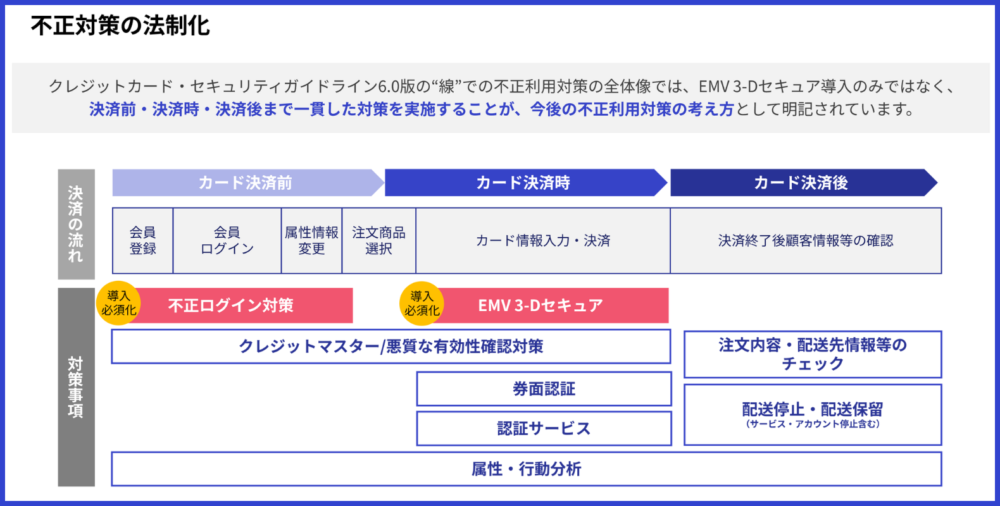

先ほど説明したクレジットカード・セキュリティガイドラインでは、EC加盟店に対して、カード決済前の「不正ログイン対策の実施」とカード決済時の「EMV 3-Dセキュアの導入」が義務付けられています。

※参考:かっこ株式会社

不正検知サービスの導入は、これらのガイドラインを遵守するうえで非常に効果的な手段です。

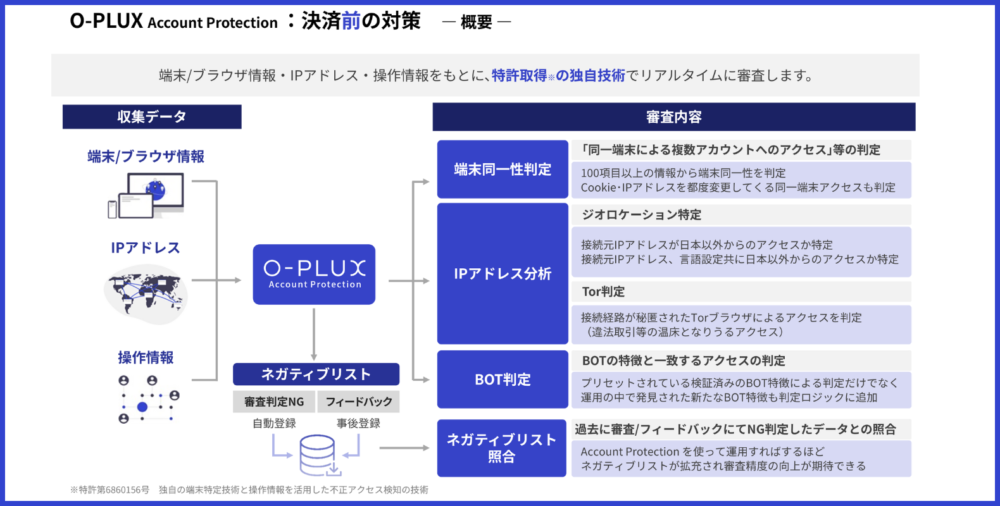

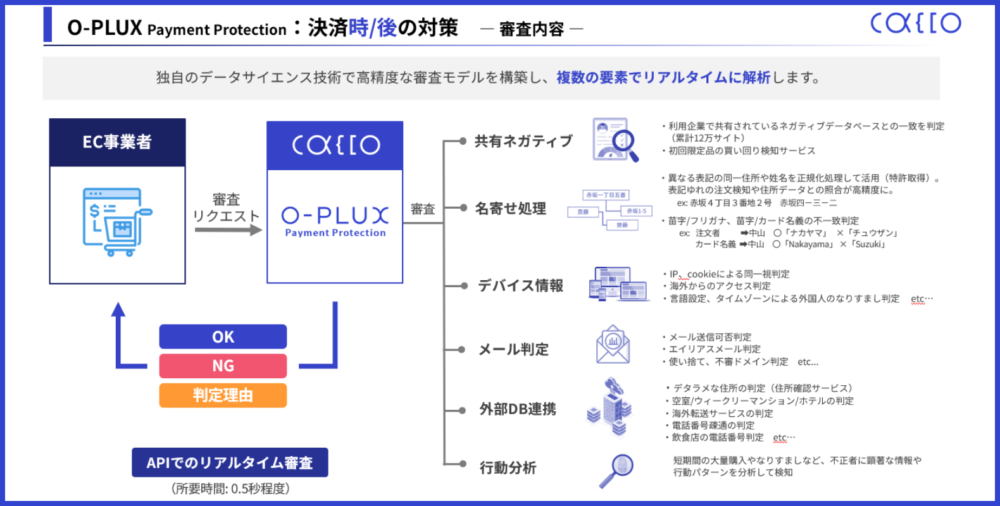

不正検知サービスにはいくつか種類がありますが、あらゆる不正を一貫して見抜くことができる高精度な検知が可能な「O-PLUX」は非常におすすめです。

「O-PLUX」は当サイトを運営するかっこ株式会社が開発・提供している不正検知サービスで、ログインから決済までECの不正を一貫して見抜くことができます。

「O-PLUX」がカード決済前の不正ログイン対策と、カード決済時・決済後の不正注文対策においてそれぞれどのような機能で不正をブロックしているのかは、以下の画像をご覧ください。

※参考:かっこ株式会社

※参考:かっこ株式会社

つまり、「O-PLUX」を導入すれば、EC加盟店がガイドラインで求められている不正ログイン対策や不正利用対策を、このサービス1つで対応することができます。

また「O-PLUX」などの不正検知サービスを導入することで、割賦販売法の要件を満たしつつ、顧客に安心して利用してもらえる環境を提供することができるでしょう。

「O-PLUX」について興味を持っていただいたEC加盟店様は、以下をクリックしてお気軽にお問い合わせください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

まとめ:割賦販売法の改正とともに時代にあった運営・対策を

割賦販売法とは、代金を分割して支払う割賦(かっぷ)販売にて、公正で健全な取引を維持し、消費者を保護するための法律です。

割賦販売法の改正は繰り返し行われており、時代にあわせた運営・対策が求められています。

2020年の改正のポイントは、次の通りです。

- 少額の分割後払い規制の導入

- 審査手法の高度化への対応

- QRコード決済事業者等のセキュリティ対策強化

- 書面交付義務の見直し

- 業務停止命令の新設と罰則の強化

2020年に改正された内容は、少額の分割後払いをより安全に使えるようにするものが多く、極度額10万円以下の取引の需要が高まっていることが見てとれます。

需要が高まり利用者が増えればそれを狙った不正者も増加するので、事業者はセキュリティの強化も同時に導入するのがおすすめです。

当サイトを運営するかっこ株式会社は、ログインから決済までECの不正を一貫して見抜く不正検知サービス「O-PLUX」を提供しています。

後払いやクレジットカード決済でのチャージバック、なりすまし、代金引換注文での受取拒否などの不正注文だけではなく、カード決済前の不正ログインにも対応していますので、気になる方は以下をクリックしてお気軽にお問い合わせください。

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

-8-1000x300.png)