割賦販売法とは、クレジットカードなどの信用取引において、消費者を保護するための規定を定めている法律です。

2018年に施行された改正割賦販売法の背景には、EC加盟店を狙った不正アクセスによるクレジットカード情報漏洩の増加が影響しています。

本記事では、

- 2018年に施行された改正割賦販売法の目的・押さえるべきポイント

- 2018年施行の改正割賦販売法によって注意すべき対象者

- クレジット取引セキュリティ対策協議会が発表した「実行計画」

などを詳しく解説しますので、ぜひ最後までご覧ください。

目次

割賦販売法とは

割賦販売法とは、クレジットカード会社のような分割・後払い事業者を規制する法律です。

割賦販売(かっぷはんばい)において公正で健全な取引を維持し、特に消費者側が不利益を被らないように保護する目的で設けられました。

| ▼割賦販売とは 代金の支払いを分割して支払う販売方式のこと。分割方法や支払い間隔は様々なものがあり、すべてを含めて割賦販売と呼ぶ |

身近なものだと、クレジットカードを利用したリボルビング払いや、先に一定の頭金を支払う前払い式も割賦販売です。

また、割賦販売法ではクレジットカードを利用した一括払いなどの後払いも規制対象としています。

つまり、割賦販売法はクレジットカード会社をはじめとした分割・後払い事業者を規制し、公正な取引をするための法律と言えます。

割賦販売法は昭和36年(1961年)に制定され、直近では平成28年(2016年)と平成32年(2020年)に改正が行われました。

本記事では、2016年に改正され、2018年に施行された改正割賦販売法の内容に関して詳しく解説していきます。

2018年に施行された改正割賦販売法の目的

2018年6月に施行された改正割賦販売法の主な目的として、大きく次の2つの要素が挙げられます。

- 安全・安心なクレジットカード利用環境を実現するため

- インバウンド需要を取り込むため

改正前と比較してみると、決済代行会社や加盟店にも一定の義務が課されることになり、消費者はより安全性の高い取引ができると予想されます。

カードの利用者・加盟店ともに安全な取引を推進し、インバウンド需要増加への対応も見据えて改正されました。

2018年に施行された改正割賦販売法で押さえるべき3つのポイント

2018年に施行された改正割賦販売法で押さえるべきポイントは、大きく次の3つです。

- 加盟店におけるセキュリティ対策の義務化

- クレジットカード番号など取扱契約締結事業者の登録制導入

- 加盟店調査などの義務化

これらの改正から、事業者様には本人認証(3Dセキュア)や券面認証(セキュリティコード)、不正検知システムの利用などが求められています。

詳しくみていきましょう。

【ポイント1】加盟店におけるセキュリティ対策の義務化

1つ目は、加盟店に安全・安心なクレジットカード利用環境を提供するためセキュリティ対策の義務が課せられることです。

加盟店におけるセキュリティ対策とは何か、具体的な3つの対策を下記に解説していきます。

(1)カード情報の漏えい対策

カード情報の漏洩対策として、具体的には「クレジットカード情報の非保持化」もしくは「PCI DSS準拠」が義務化されました。

クレジットカード情報の非保持化とは、カード情報そのものを自社で保有する機器・ネットワークにおいて保存・処理・通過しないことです。

たとえば、ECサイトにおいてサーバー上にカード情報を保管しないようにする取り組みなどが該当します。

しかし、消費者からすると購入の度にカード情報を入力するのは非常に手間です。

そこで加盟店としては、カード情報の保持が可能なPCI DSS準拠済みの決済代行会社を利用することなどで、非保持化をしつつ消費者の利便性も損なわないよう対応しています。

「クレジットカード情報の非保持化」については下記の記事で詳しく解説していますので、実際にどのような対応をしたら良いか参考にしたい方はぜひご覧ください。

もしくは「PCI DSS準拠」をすることでも義務を果たせます。

PCI DSSとは、カード情報を安全に取り扱うことを目的とするカード業界のセキュリティ基準です。

国際的なカードブランドである「VISA®」「マスターカード®」「JCB®」「AMEX®」「Discover®」の5社が共同で設立したPCI SSCによって運用されています。

PCI SSCが定めたPCI DSS準拠には、最大約400件もの要求事項があります。

さらに、これをクリアして認定を受けた後にも、対応と維持管理に多くのコストがかかるため、大規模事業者などを除く一般のEC事業者が非保持化でなくPCI DSS準拠を選択するメリットは小さいと言えるでしょう。

(2)偽造カードによる不正利用対策

偽造カードによる不正利用対策としては、「クレジットカードの100%IC化及び加盟店の決済端末の100%IC対応」が挙げられています。

海外でのIC対応化と比較すると、国内加盟店のIC対応は遅れている状況がありましたが、2020年3月までに加盟店での決済システムのIC対応を100%実現すべく進めてきました。

現在は、2025年3月までに「加盟店でのPIN(暗証番号)入力のスキップ機能の廃止」を実施することが指針として掲げられています。

※参考:経済産業省

(3)非対面取引における不正利用対策

非対面取引における不正利用対策としては、

- 本人認証(3Dセキュア)の利用

- 券面認証(セキュリティコード)の利用

- 属性・行動分析(不正検知システム)の利用

- 配送先情報の蓄積と利用

といった4つの方法が挙げられています。

ここで指す非対面取引とは、インターネット通販サイトなどを介した顔をあわせずに済ませる取引のことです。

この項目は、2018年の改正を受けてクレジット取引セキュリティ対策協議会が発表した「実行計画2019」でも記載されています。

詳細は、後ほど「非対面取引におけるクレジットカードの不正利用対策」で解説します。

【ポイント2】クレジットカード番号など取扱契約締結事業者の登録制導入

2つ目は、カード加盟店との契約・管理を行うカード会社(アクワイアラ)や決済代行会社への登録制導入です。

加盟店におけるカード番号漏洩や不正使用被害の増加は、アクワイアラの加盟店管理が行き届かないことも一因となっている可能性があり、今回の登録制が導入されました。

また、登録している事業者は行政監督を受けるため、消費者はより安全性の高い取引を行えるようになります。

【ポイント3】加盟店調査などの義務化

3つ目は加盟店調査などの義務化の強化です。

前項に記載した事業者の登録制と同様、加盟店の管理強化を目的としています。

具体的には

- 悪質な加盟店の排除

- クレジットカード番号などの管理の適切化

- 不正利用の防止

といった加盟店調査を行い、結果に基づいた措置をとることが義務付けられています。

その他、各取り決めに関する詳しい情報は、下記の経済産業省の発表をご覧ください。

2018年施行の改正割賦販売法によって注意すべき対象者

2018年施行の改正割賦販売法によって特に注意すべき対象者は、クレジットカード加盟店です。

この改正割賦販売法により、クレジットカード加盟店にはいくつかの義務が発生するようになりました。

特に本人認証(3Dセキュア)や券面認証(セキュリティコード)、属性・行動分析(不正注文検知システム)などを導入していなかったクレジットカード加盟店は、できるだけ早い対応が求められます。

そこで、クレジット取引セキュリティ対策協議会は、改正割賦販売法を遵守するための実務上の指針として「実行計画」を発表しました。

この計画に沿って対応することで、割賦販売法の改正に対応できるようになっています。次の章で「実行計画」の内容を詳しく解説していきますのでご覧ください。

クレジット取引セキュリティ対策協議会が発表した「実行計画」

「実行計画2019」とは、2018年6月の改正割賦販売法施行をふまえ、クレジット取引セキュリティ対策協議会から発表された「改正割賦販売法を遵守するため」の実務上の指針です。

※参考:クレジットカード取引におけるセキュリティ対策の強化に向けた実行計画-2019-概要版

この実行計画によると、2017年のクレジットカード取扱高は約58兆円にものぼり、民間最終消費支出(※)の約19%を占めると報告されました。

※民間最終消費支出:家計による消費財への支払い

また、クレジットカードの取扱高は一貫して増加しており、今後も日本のキャッシュレス化は進むと考えられています。

その反面、カード情報の漏えいや不正利用による被害も拡大しています。

カード会社・PSP(決済サービスプロバイダー)・加盟店(事業者)・業界団体など、それぞれ役割・取り組みがあるなか、EC事業者としては「不正利用被害額の極小化」が課題の一つです。

実行計画における対策の3本柱

割賦販売法の改正や実行計画の発表は、”安全・安心なクレジットカード利用環境の実現”を目標に行われました。

そこで実行計画では

- クレジットカード情報保護対策

- クレジットカード偽造防止による不正利用対策

- 非対面取引におけるクレジットカードの不正利用対策

という「対策の3本柱」を挙げています。

1.クレジットカード情報保護対策

1つ目はクレジットカード情報保護対策です。

この対策は、決済に必要なカード情報を盗らせないためのものです。

具体的には

- 加盟店におけるカード情報の「非保持化」

- カード情報を保持する事業者のPCI DSS準拠

などを促しています。

2.クレジットカード偽造防止による不正利用対策

2つ目は、クレジットカード偽造防止による不正利用対策です。

不正利用の手口には、”漏えいした情報を使って偽造カードを作成する”といったものがあります。

そこで実行計画では、偽造カードを使わせないための具体策として、下記の2点を挙げています。

【偽造カードを使わせないための具体策】

|

偽造カードによる不正利用への対策として、IC取引の実現は現状では唯一の対策とされています。

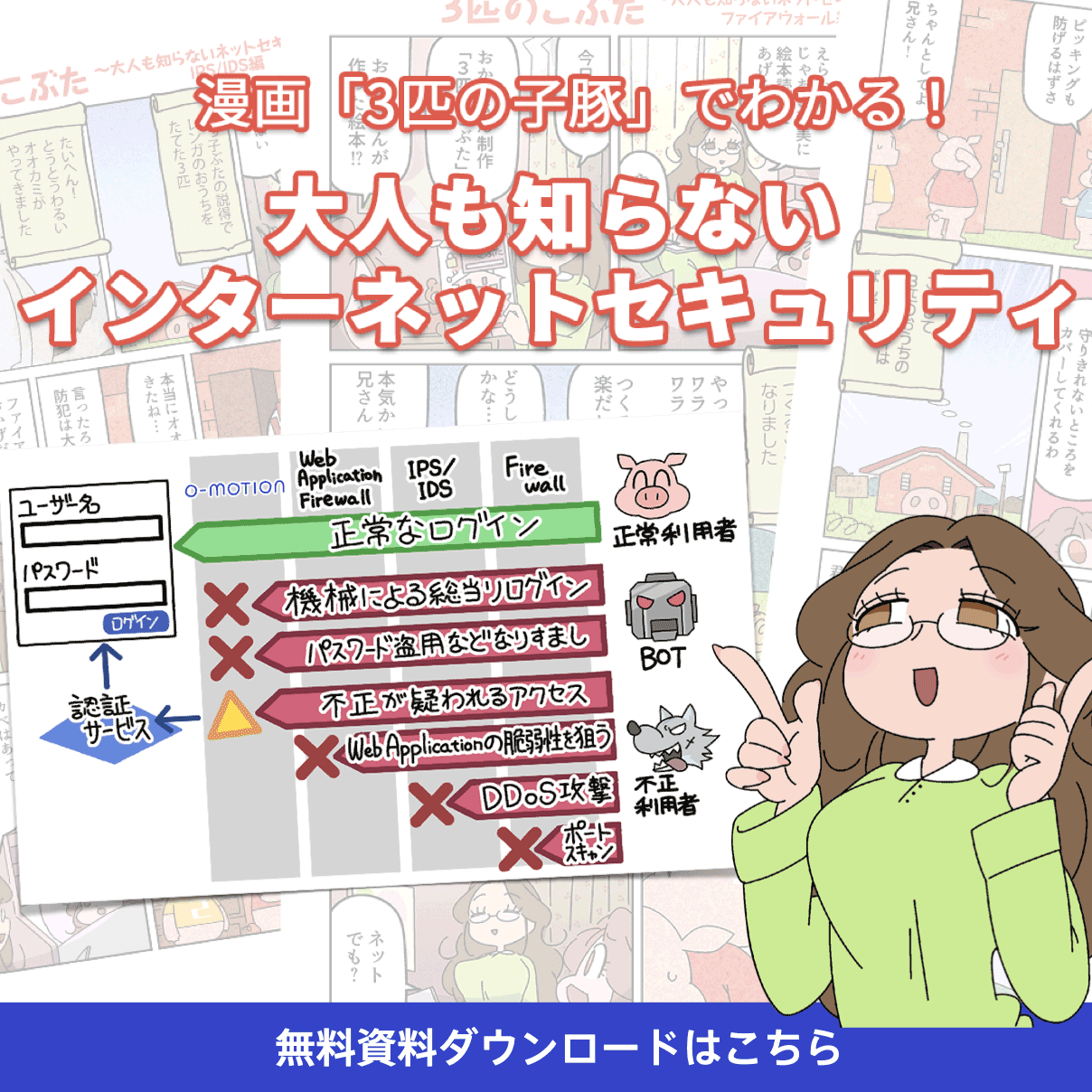

3.非対面取引におけるクレジットカードの不正利用対策

3つ目は、非対面取引におけるクレジットカードの不正利用対策です。

「なりすましをさせない」ための対策として、リスクに応じた多面的・重層的な不正利用対策の導入が求められており、下記4つの方策が記載されています。

- 本人認証(3Dセキュア)の利用

- 券面認証(セキュリティコード)の利用

- 属性・行動分析(不正注文検知システム)の利用

- 配送先情報の蓄積と利用

【方策1】本人認証(3Dセキュア)の利用

1つ目は、本人認証(3Dセキュア)の利用です。

3Dセキュアとは、クレジットカードの契約時などに設定するパスワードで本人確認を行う方法です。

3Dセキュアを導入することで、券面に記載されていない情報から本人確認ができるため、セキュリティ精度の向上が見込めます。

しかし、決済時に入力する情報が増えるため、利用者が途中で購入を辞めてしまう「カゴ落ち」のリスクが発生しかねません。

3Dセキュアやカゴ落ちについてより詳しく知りたい方は、下記の関連記事も併せてご覧ください。

【方策2】券面認証(セキュリティコード)の利用

2つ目は、券面認証(セキュリティコード)の利用です。

クレジットカード券面に記載されている3桁もしくは4桁の番号を照合することで、セキュリティ精度を高められます。

パスワードのように契約者が失念してしまう懸念もなく、導入しやすい対策です。

また、多くの場合セキュリティコードを繰り返し間違えるとロックがかかる仕様になっており、安全性が高められています。

しかし、クレジットカードそのものを盗用されてしまった場合、効果が薄れてしまう点は意識しておきましょう。

セイキュリティコードの役割や注意点について詳しく知りたい方は、下記の記事をご一読ください。

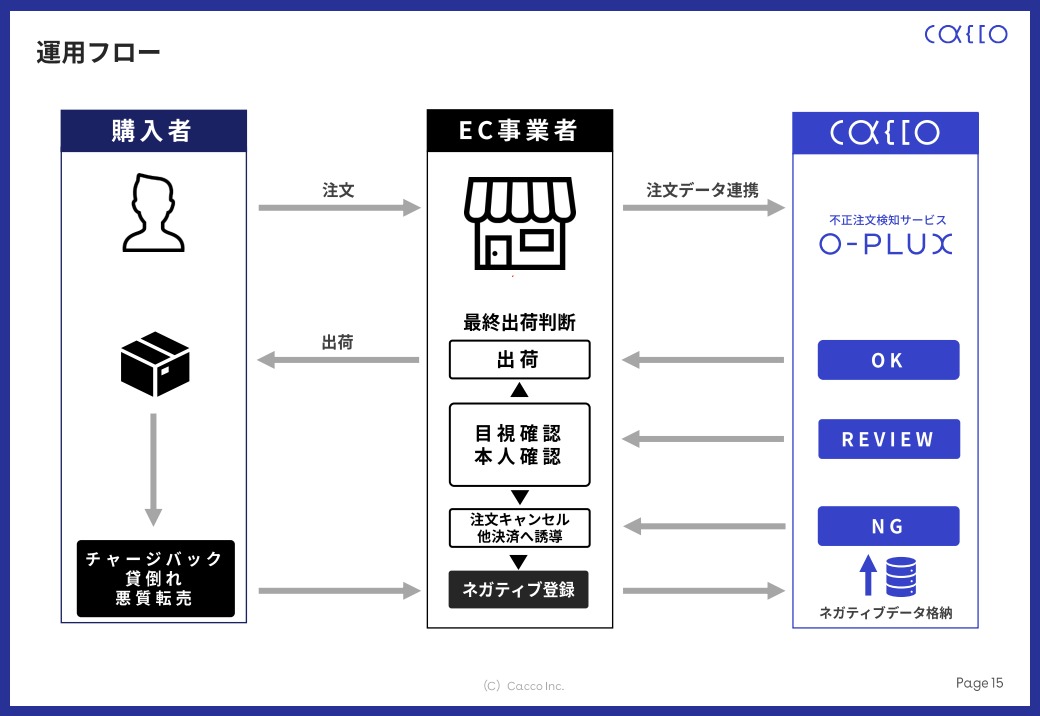

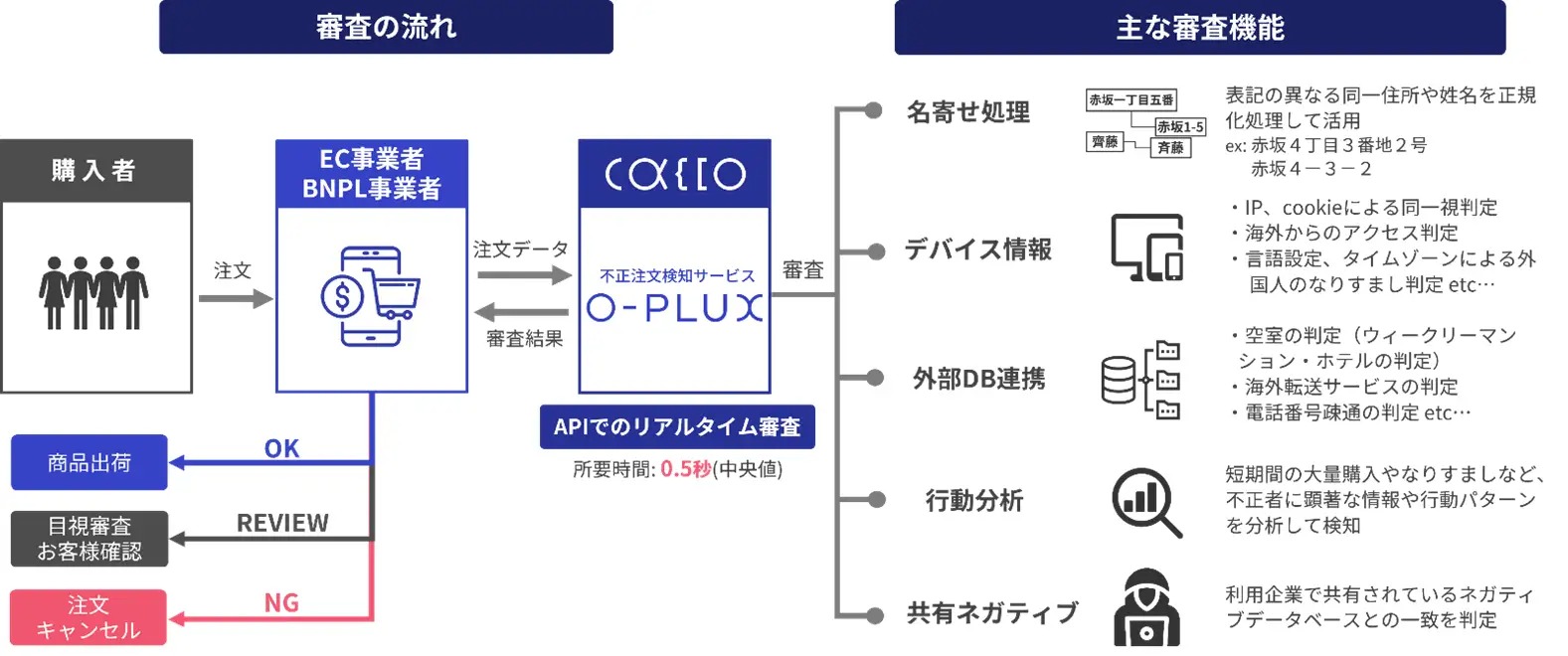

【方策3】属性・行動分析(不正注文検知システム)の利用

3つ目は、属性・行動分析(不正注文検知システム)の利用です。

不正注文検知システムとは

- 利用端末情報

- IPアドレス

- 購入頻度や買い物の傾向

- 名前や住所表記の揺れ

- 配送先情報

といったデータから決済の安全性を評価し、不正利用かどうかを判断するシステムです。

※参考:O-PLUX | 不正注文検知サービス | かっこ株式会社 Cacco Inc.

どのようなデータで判断するかは、各不正注文検知システムによって異なりますが、未然に危険性を調べられるため有効な手段です。

不正注文検知システムのメリットや導入事例などについて、下記の記事で詳しく解説していますのでぜひご覧ください。

【方策4】配送先情報の蓄積と利用

「配送先情報の蓄積と利用」とは、

- 名前

- 住所

- 電話番号

などの今までの取引で使われた配送のデータを蓄積し、発送前に照合することで不正利用を防ぐ仕組みです。

自社で管理するのは少し大変ですが、データが増えれば増えるほど精度が上がります。

先ほど紹介した不正注文検知システムの中には、この配送先データの管理も同時に行えるものがあり、その一つがかっこ株式会社の「O-PLUX」です。

O-PLUXは住所確認サービスと連携しており、4,000万件を超える膨大な住所データと最新技術を融合させることで、高い精度での不正判定を実現しています。

また、約69万件(2022年5月時点)の空き室情報を持つ「LIFULL HOME’S」とも連携し、近年増加している「空き室を悪用した不正手口」にも網羅的に対応できる仕組みを有しています。

注文時の住所が存在するかどうかを出荷前に判定できる「O-PLUX」について、詳細が知りたい方は下記のバナーをクリックのうえご確認ください!

1万円で2週間のトライアル利用も受付中!

O-PLUXのトライアルはこちら

リスクに応じた多面的・重層的な不正利用対策の導入も検討

実行計画では、業界全体で次のようなことが呼びかけられています。

- 事業者などに対する不正利用対策の必要性・有効性についての周知活動

- 不正の傾向調査、基準や方策の有効性の検証

消費者に対するパスワードの使い回しなどの注意喚起も併せて行われており、クレジットカードの不正利用対策は強化されつつあります。

また、実行計画では「リスクに応じた多面的・重層的な不正利用対策の導入」を行うとしており、今後は状況に合わせた対策が追加されていく見通しです。

こういった動きが大きくなると、属性・行動分析で不正を防ぐ検知システムの精度も向上するため、セキュリティ制度はより向上していくと考えられます。

実行計画では消費者に対する情報発信などにも言及

クレジットカード取引におけるセキュリティ対策の強化は、ここまでに記載した対策がすべてではありません。

実行計画では、消費者に対する情報発信として

- 加盟店に対するカード会社(アクワイアラ)からの情報提供による周知活動

- 消費者に対する情報発信による理解・協力推進

などにも言及しています。

たとえば、実店舗での消費者向け周知活動として共通シンボルマークを設けるなどの理解・協力推進活動もその一つです。

ECでは、クレジットカードのセキュリティ対策を講じたEC加盟店による自己宣言として、自社ECサイトに明記することをあげています。

※引用:一般財団法人日本クレジット協会

他にも、カード会社や団体による消費者及び事業者などへの情報発信として、

- クレジットカードのPINの認知度向上

- ECにおける不正利用対策の認知度向上

- ID・パスワードの使い回しの防止

- フィッシング対策への取組

- 利用明細のチェックに関する周知

などを挙げています。

これらのことから、今後は割賦販売法の改正がより消費者の目に見える形で反映されると考えられます。

2018年施行の改正割賦販売法によって発生する消費者への影響

補足ですが、割賦販売法の改正によって考えられる消費者への影響として、次のようなものが挙げられます。

【改正割賦販売法によって考えられる消費者への影響】

|

特に、今まで本人認証(3Dセキュア)や券面認証(セキュリティコード)などを利用していなかった方は、決済に必要な工程が増えて少し手間に感じるかもしれません。

しかし、こういった積み重ねが不正利用を防ぐ一歩です。

日本クレジット協会の発表によると、2022年のクレジットカード不正利用被害額は436億円にも及びました。

※参考:一般社団法人日本クレジット協会

増加傾向にある被害を防ぐためにも、本人認証(3Dセキュア)や券面認証(セキュリティコード)をぜひご活用ください。

まとめ

2018年6月に施行された改正割賦販売法では、

- クレジットカード番号などの適切な管理

- クレジットカード番号などの不正利用の防止

などの消費者保護を強化しています。

改正前と比較すると決済代行会社や加盟店にも一定の義務が課されることになったため、消費者はより安全性の高い取引ができると考えられます。

実行計画はその内容をより具体化したもので、

- クレジットカード情報保護対策

- クレジットカード偽造防止による不正利用対策

- 非対面取引におけるクレジットカードの不正利用対策

という「対策の3本柱」を挙げています。

その他にも

- 消費に占めるクレジットカード取引とネット取引

- インターネットで購入・取引する場合の決済方法の推移

- クレジットカード取引の不正利用被害額の推移

といった情報も併せて公開しています。

より詳しく知りたい方は、クレジット取引セキュリティ対策協議会が発表した「クレジットカード取引におけるセキュリティ対策の強化に向けた実行計画-2019-概要版」をご覧ください。